FASでの働き方に関してこれまでの記事の補足

こんにちは。

これまでFAS関連の記事について何本か執筆させていただきましたが、本日はこれまでの記事に記載できていなかった、皆様が気になりそうな内容について、五月雨式となってしまいますが記載できればと考えています。

なお、下記内容については、あくまでBig4 FASを前提に記載していますので、その点はご了承いただければと思います。

FAS業務における忙しさについて

監査の場合ですと、クライアントの決算期に合わせた明確な繁忙期がスケジュールされていますが、FASの場合ですとプロジェクトベースで業務が進んでいきますので、繁忙期はプロジェクトによりけりという形になります。

ただ、FAS業務の方が監査業務よりもよりクライアントサービスの色が強いですので、スケジュールの瞬間的なタイトさはFAS業務の方が上な印象はあります(クライアントから突発的に、その日中の対応が求められるような事項が発生することもありますので)。

私の場合ですと、忙しい時は深夜2時頃までの作業が数日続いたこともありました(人によっては監査でもそのくらい働くことも多い方もいらっしゃるかもしれませんが(笑))。

部門毎のプロジェクト期間

プロジェクトによる形にはなりますが、部門毎のプロジェクト期間は、大体下記の通りとなります(今回は、会計士がジョインする可能性の高い下記4部門に絞っています)。

・DD :1~1.5ヶ月

・バリュエーション:1~3ヶ月

・FA :半年程度

・事業再生 :2ヶ月~半年

※各部門の紹介については、下記の記事に記載していますので、各部門の業務について知りたい方は、ご一読いただけますと幸いです。

FAS部門及び関連書籍の紹介(その1)

FAS部門及び関連書籍の紹介(その2)

DD部門やバリュエーション部門については、成果物の提供、といった性質が強いため、プロジェクト期間は比較的短期となる印象です。

私はバリュエーション部門に所属していましたが、私の経験を振り返ってみても、1か月程度のプロジェクトが多かったです。なお、PPA業務の場合ですと通常のバリュエーション業務よりは少し長くなり、2~3ヶ月となります。

FA部門については、売り手側か買い手側かにより変わってきますが、売り手側の場合ですと、例えばソーシング(2ヶ月)⇒初期的なDD及びIM準備(1ヶ月)⇒本格的なDD(1ヶ月)⇒契約交渉(1ヶ月)⇒クロージング手続(2ヶ月)といった流れ及びスケジュールとなってきます。

なお、上記記載のDDフェーズにおいて、FA部門では売り手側が受けた質問に対する回答作成やステータス管理をサポートする形となります(売り手側に対して実際にDDを実施するのがFASのDD部門です)。

※ソーシング:買い手となってくれそうな企業を選定し、当該企業との交渉を進めていくこと。

※IM:Information Memorandum(インフォメーションメモランダム)の略であり、M&Aにおける売却対象となる企業に関する情報を詳細に記載した資料のことで、基本的には売り手FAによって作成される。

なお、買い手側については、基本的に売り手側から声が掛かったタイミングでFAは起用されるため、売り手側よりは少しプロジェクト期間は短くなる印象です。

FA業務に関しては、一般的な期間が存在するというよりは、クライアントが想定しているスケジュールに合わせて動いていく性質が強いため、DD業務やバリュエーション業務よりも、プロジェクト期間は案件による傾向がより強くなってきます。

事業再生部門について、まずは事業再生の簡単な流れをお伝えいたします。

① 事業の実態の確認

② 事業再生の方針決定

③ DDの実施

④ 資金計画案の作成

⑤ 資金の確保

⑥ スポンサー企業を見つける

⑦ 事業再生手続きの実施

⑧ 事業再生の完了

※スポンサー企業:資金を拠出してもらう企業のこと。事業連携対象としてみてもらうか、投資対象としてみてもらうかの2パターンが存在。

なお、③のDDは事業再生を行うに際して現状把握のためのDDとなりますので、FASのDD部門にて実施することの多いM&A目的のDDとは目的や範囲が異なる形となります。

上記のうち、Big4 FASが主に関与するのは③及び④となっており、③で1~2ヶ月、④で1~4ヶ月かかってくる印象です。

(⑤及び⑥については、FASよりも金融機関が得意とする領域、⑦は数値面やミーティングオーナーを場合によってはFASにて担当、法律面は弁護士事務所が担当する形となります。)

その他事業再生部門には初期フェーズの再生案件も存在しており、具体的には業務改善や組織改革などのオペレーション系の案件となります(戦略コンサルや総合コンサルも手掛ける仕事)。こちらについては、1~4ヶ月くらいのプロジェクト期間のものが多くなってきます。

以上、少し長くなりましたが、プロジェクト期間については以上となります。

部門毎の同時に掛け持つプロジェクト数

人による形にはなりますが、部門ごとの同時に掛け持つプロジェクト数は、大体下記の通りとなります。

・DD :1~2個

・バリュエーション:5~6個

・FA :1個

・事業再生 :1個

上記の通り、DD業務とバリュエーション業務については、成果物の提供という性質が強いため、プロジェクトの掛け持ちも発生してきます。特にバリュエーション業務に関しては、監査サポート業務(上記部門紹介の記事参照)という比較的業務量が少なめの業務も存在していますので、プロジェクトの掛け持ちも多くなってきます。

私の場合ですと、通常時は5~6個、繁忙期の場合は10個程度プロジェクトをかけ持っていました。また、前述の監査サポート業務は、監査の繁忙期とも連動しますので、バリュエーション部門の繁忙期は監査部門の繁忙期と重なってきます。ただ、あくまで監査法人ではないですので、ゴールデンウィークはしっかり休むことができていました(笑)。

チーム体制

プロジェクトにもよる形にはなりますが、部門ごとのプロジェクトにおけるチーム人数は、大体下記の通りとなります。

・DD、バリュエーション、FA

3~4人体制(スタッフ1~2人、マネージャー1人、パートナー1人)

・事業再生

他の部門と比較してプロジェクトによる部分が大きいです。

例えば、4人体制(スタッフ1人、マネージャー2人、パートナー1人)の案件もあれば、13人体制(スタッフ10人、マネージャー2人、パートナー1人)の案件もあります。

事業再生については、クライアントの規模によって提供するサービスも大きく異なってくるため、チーム編成も提要サービス内容に応じて変わってきます。

私の所属していたバリュエーション部門では、上記の通り基本的にスタッフ1人、マネージャー1人、パートナー1人の3人でプロジェクトを回していました。そのため、成果物の作成は全てスタッフにて実施する形式でしたので、プロジェクトの全体像は掴み易かった気がしています。

監査は、インチャージをやらない限り中々プロジェクトの全体像把握は難しいですが、私の部門では前述のようなチーム体制だったため、プロジェクトの全体像把握はしやすい環境でした。加えて、基本的には他にスタッフがいないかつプロジェクトマネージャーはスタッフの作成した成果物のレビューに徹していましたので、自分で成果物をゴールまで持っていかざるを得ない環境にあり、最初は苦労しました。一方で慣れてくると、成果物について最後までやり切る力がついたため、結果として良い経験になったと考えています。

年収

年収に関しては各部門共通となりますが、職階別年収は賞与込みでおよそ下記の通りとなっています。

・スタッフ :800~1,000万円

・シニアスタッフ :1,000万円~1,200万円

・マネージャー :1,200万円~1,600万円

・シニアマネージャー:1,600万円~

※上記各階層の名称については、ファームによって異なる形となっています。

イメージとしては、監査法人よりも100~200万円高くなっている印象です。

賞与については、ファーム、本人の評価や部門の業績にもよりますが、ベースの金額の20~40%出る印象で、支給回数は年1~2回となっています。

ネクストキャリア

こちらは部門ごとに異なってきますが、およそ下記の通りとなります。

・DD :事業会社M&A関連部門、中小独立系FAS、PEファンド、独立

・バリュエーション : 事業会社M&A関連部門、中小独立系FAS、PEファンド、独立

・FA : 事業会社M&A関連部門、PEファンド、投資銀行

・事業再生 :PEファンド(主に再生系)、その他コンサルティング会社

DDとバリュエーションでは、ネクストキャリアの方向性は類似していますが、DD出身者の方がネクストキャリアとして(DDやバリュエーションなど、FAS業務に主軸を置いた)独立を選択される方が多い印象です。

また、どの部門からもPEファンドへ転職される方はいらっしゃいますが、PEファンドへの転職者が多い部門順としては、

FA⇒事業再生⇒バリュエーション⇒DDとなるイメージです。

FA業務を経験している場合、PEファンド業務におけるM&A実行プロセスにおいて即戦力になりうるため、業務の親和性が高いです。

私が所属していたバリュエーション部門を振り返ってみると、PEファンドへの転職者が最も多かった気がしています。中でもビジネスモデリング(FAS部門及び関連書籍の紹介(その2)参照)を得意とする方が特に積極的にPEファンドへ転職されていましたが、PEファンドでも財務モデルを作成する機会が多いため、財務モデル作成能力が評価されて転職していると考えます。

また、事業再生については他のM&A関連部門と少し毛色が異なっており、他のコンサルティングファームへの転職者が多くなっています。

在籍期間

FASは一般的には激務の業界と言われていますので、元々一定期間経験を積んだら転職する前提で入社される方も多くなっています。

そのため、在籍期間に関しても短めの方が多い印象です。

私自身も1年9か月でFASを退職する形になってしまいましたが、私より先に退職された方を振り返ってみても、マネージャー未満に限ってみれば在籍期間2年程度の方が多かった印象です。

男女比率

監査法人と大きく男女比率は変わらない印象(男性:女性=7.5:2.5くらい)です。

部門毎の会計士の割合

部門毎の会計士の割合は、下記の通りとなっています。

・DD :9割程度

・バリュエーション:5割程度

・FA :1~2割程度

・事業再生 :1~2割程度

業務との親和性の観点からも、やはりDDの会計士比率は圧倒的に高くなっています。その他の部門については上記の通りとなっていますが、会計士以外の方のバックグラウンドとして特に多いのは証券会社等の金融機関の印象です。

入社難易度

上記部門毎の会計士の割合とも連動してきますが、入社難易度が最も低いのはDDとなっています。その次にバリュエーション→FA部門→事業再生の印象です。

FAや事業再生の場合、勿論会計知識はあるに越したことはないですが、会計知識以外にも法律やファイナンス、税務に関する知識など、必要となってくる知識は多岐にわたるため、会計士資格があるからといって内定について安心できるとは決して言えません。

出社頻度

各部門とも、最近聞く話ではリモートワークが中心となっており、必要に応じてオフィスやクライアントに出向いている印象です。ただ、ファームや部門によっては、意図的に出社日を設けているところもあると聞いています。

英語の使用頻度

DD、バリュエーション、FAに関しては監査法人と比較して、当たり前に英語の使用が求められる印象です。

具体的には、スタッフレベルだと読み書きレベル、マネージャー以上になるとネイティブとの英語でのディスカッションが求められます。

私が入社したバリュエーションでも、入社して最初にアサインされたプロジェクトは、タイの会社のバリュエーションだった記憶があり、会社説明資料等も勿論英語で書かれており、結構驚いた記憶があります。その他、案件によっては英語で報告書を作成する必要がある場合も何回かありましたので、Big4 FASへの転職を希望されている方は、読み書きに関しては少なくとも抵抗はない状態にしておいた方がベターかと考えます。

まとめ

今回は、これまで本日はこれまでの記事に記載できませんでしたが皆様が気になりそうな内容について、記載させていただきました。

今回の記事をもって、FAS関連で私が執筆したいと考えていた記事は一通り書かせていただいた形となります。

私自身FASへの在籍期間は1年9か月と短かったですが、下記記事にも記載させていただきました通り、FASへの転職は正解だったと考えています。

監査+αの武器を身に着けたい方にとってはおすすめのキャリアとなっていますので、FAS業務に少しでも興味を持たれた方は、冒頭に紹介させていただいた記事にて取り扱っています、部門毎の関連書籍の方を読んでいただき、知識の方をインプットしていただければ幸いです。

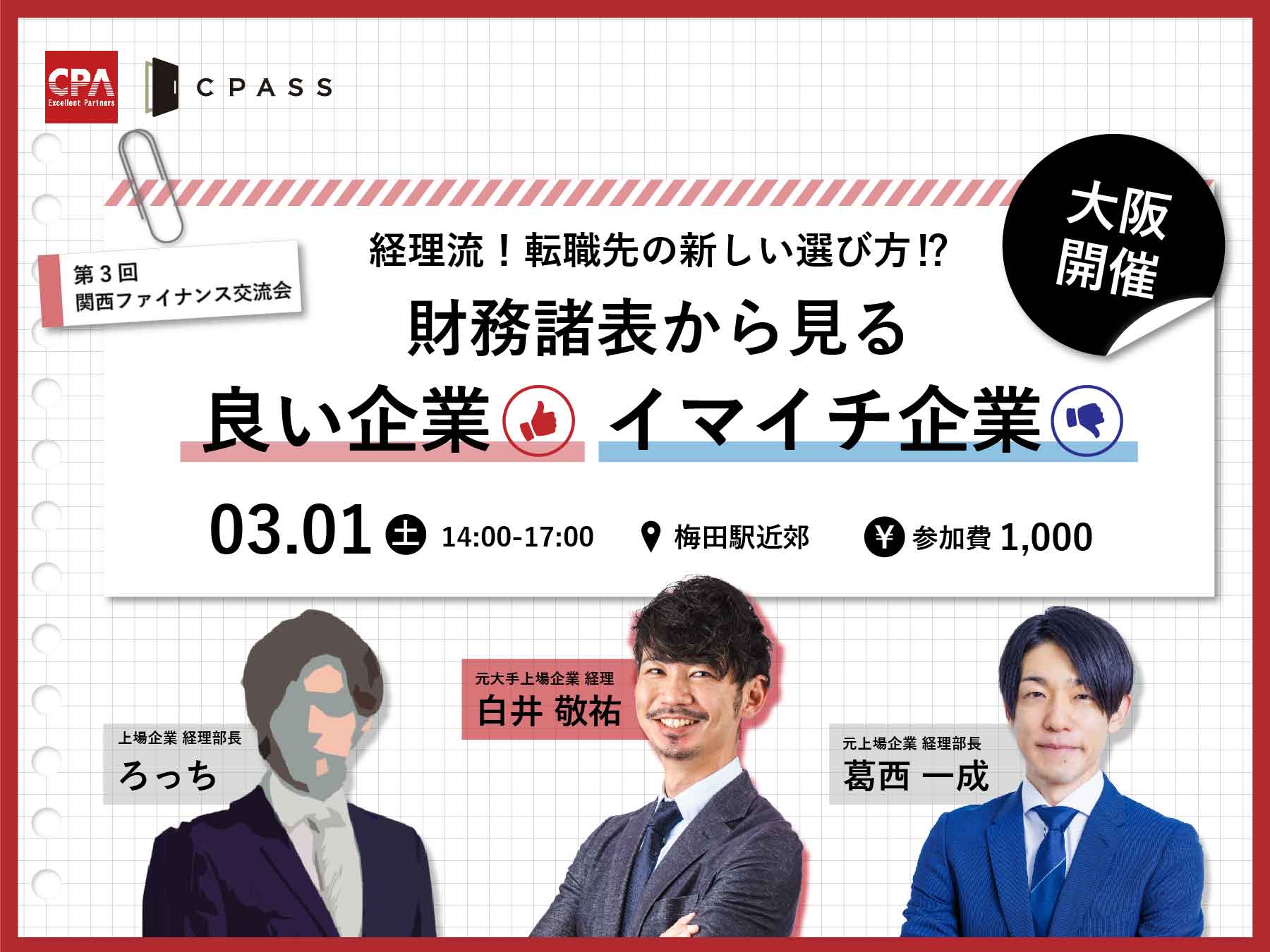

また、FASへの転職に少しでも悩まれた方は、CPASSキャリア様へ相談してみるとよいかもしれません。

最後までお読み下さりありがとうございました。

この記事を書いた人

慶應義塾大学経済学部卒業。公認会計士試験に合格後、2017年2月より有限責任監査法人トーマツへ入所し、会計監査業務、内部統制監査業務、定期採用関連業務に従事。その後2020年7月より、EYストラテジー・アンド・コンサルティング株式会社にて企業価値評価業務や会計監査支援業務、財務分析業務等に従事。

2022年4月より株式会社Clearにて経営企画業務、その他コーポレート業務全般(経理、労務、財務、法務)に従事。

新着記事

2026/01/06

2025/12/16

2025/05/08

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る