M&A戦略の策定

大久保隆史さんの記事

イントロダクション

本記事では、買い手として策定すべきM&A戦略の概要について説明します。

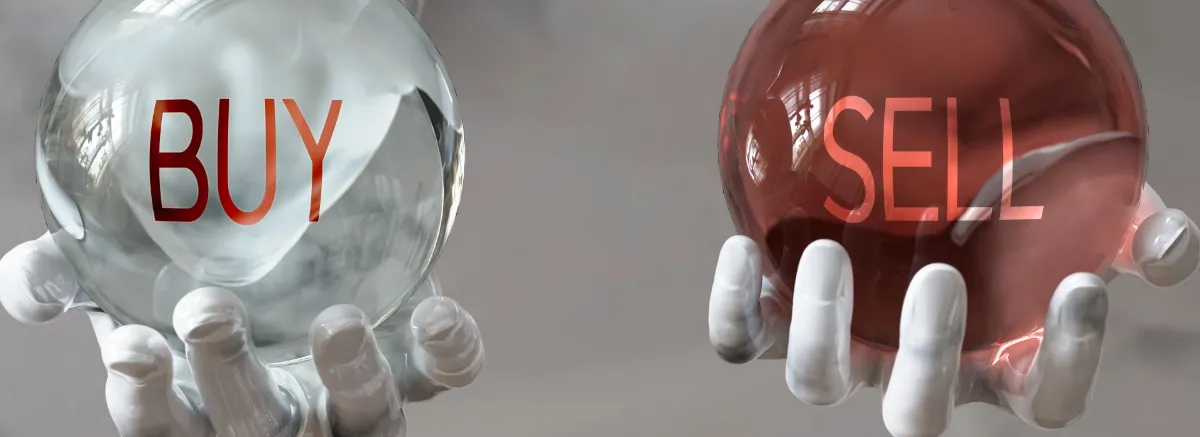

M&A市場では、売り手による売却ニーズよりも、買い手からの買収ニーズの方が圧倒的に多い状況が何年も続いています。誰もが投資したいと思うような魅力的な売却案件は、基本的に複数候補に打診する入札案件となり、買収価格は高騰します。さらに、一定規模以上の入札案件となると投資ファンドも入札参加しますし、タイトなスケジュールが要求されます。タイトなスケジュールでは、事業会社の場合、社内意思決定スケジュールにそぐわないこともあります。

事業会社がM&Aアドバイザーの「お客様」として待ちの姿勢ではなく、自ら潜在的なM&A案件を発掘しM&Aを実行するには、自社のM&A戦略を策定し、主体的にM&Aに取り組んでいくことが必要です。

M&A戦略の位置づけ

そもそも「M&A戦略」とは単独で存在するものではなく、企業の全社戦略の一部分に過ぎません。そして、M&Aは全社戦略の中での特定の戦略目標達成の手段ですので、M&A以外の代替手段により、当該戦略目標を達成できる場合もあるでしょう。M&Aありきではなく、全社戦略と整合したM&A戦略を策定することが第一歩です。M&A戦略で抑えるべき主な内容について、次項目以下で説明します。

M&Aの類型

色々な考え方がありますが、事業会社のM&Aの類型を4つに分けると以下となります。

M&Aの難易度は様々ですが、②垂直統合型で、自社の永年の取引先に段階的に資本参加することが、低リスクのM&Aと言えます。

① 同業者買収:

直接の競合や、自社事業展開地域の隣接地域での同業他社、小規模な同業他社を連続でターゲットとし、事業規模の拡大を図る

② 垂直統合:

自社既存事業の商流・バリューチェーンを俯瞰し、付加価値を得ている上流・下流の取引先をターゲットとすることで、付加価値の拡大を図る

③ 事業領域拡大:

自社事業の領域に隣接する事業のプレーヤーをターゲットとして、自社にとっての新商品や新サービスを取り込み、シナジーを追及する

④ 多角化:

全くの新規事業への進出を図るにあたり、自社での事業立ち上げではなく、M&Aで時間を買う

M&A判断基準の明確化

前述のM&Aの類型に加えて、どのような企業をターゲットにするかの判断基準を持つ必要があります。単に「足元で一定の業績水準があり、自社とのシナジーの余地もありそうで、買収予算に合致する」というだけで意思決定はできません。

具体的には、ターゲット企業の事業展開地域・業績水準・株式取得割合・買収後の経営体制・買収予算・自社の決算に取り込める利益水準等を明確化する必要があります。

各種の判断基準が曖昧ですと、各種検討にも時間を要することになり、良い案件検討機会があっても迅速に検討することができず、好機を逸してしまうかもしれません。

M&A検討に関与する各メンバーが共通認識を持って、個別案件の取組可否を判断できるよう、客観的な基準の策定が必要です。

PMI基本方針

M&A戦略は、M&A実行日で終わりではなく、M&Aの後、どのようにマネジメントを行い、事業拡大・利益拡大を図るかまで含めて検討する必要があります。具体的に以下のような項目は、M&A検討過程でターゲット企業にも説明する必要が出てくるでしょう。

① 経営体制:

買収先の経営陣に経営続投してもらうのか、外部から招聘するのか。社内から取締役を何名派遣するのか、取締役会の過半数を確保するのか 等

② ガバナンス:

株主として事業計画や予算の承認権限を求めるか(決裁権限の整理)、経営陣のレポート先は本社のどの部門なのか、経営陣へのインセンティブをどうするか、監査の仕組の構築 等

③ 事業運営:

実務担当者を派遣するのか、グループ企業との窓口をどうするか、グループ戦略と対象会社の経営方針をどうすり合わせるか、親会社・グループ会社との連携によるシナジー発現計画を誰が主導するか 等

社内リソースの確保

M&Aに取り組む場合、他業務と兼務であっても社内で2-3人程度は担当者が必要と思われます。社内リソースが足りなければ、証券会社等M&Aアドバイザーから有償または無償でサポートを得るか、M&A経験者を外部顧問に迎えるという選択肢もあります。

M&Aターゲットサーチを如何に行うか

M&A戦略を策定すると、M&Aターゲットのサーチとスクリーニング、対象企業へのアプローチといった、オリジネーションの段階に入ります。

ターゲットのサーチとスクリーニングは、①リスト作成からターゲットへの初期的アプローチをM&Aアドバイザーに有償で委託する場合もありますし、②案件が具体化した際にアドバイザリー契約を締結することを前提にM&Aアドバイザーが無償でサービス提供してくれる場合もあります。

いずれにせよ自社のM&A戦略をよく理解し、信頼関係の構築できるM&Aアドバイザーと協業することがスムーズでしょう。

■関連記事

この記事を書いた人

アトム・アドバイザリー(株)代表取締役 大久保 隆史(公認会計士)

投資ファンド2社、投資銀行、監査法人での約20年の経験を基に、2020年10月独立。

投資ファンド2社での11年の経験は、ソーシングから投資実行、投資後の成長支援、新たな資本政策実行まで一連の投資プロセスに至る。また、複数の投資先で取締役としての経営参画実績・常駐経験を有する。

現在は投資ファンド、コンサルティング会社、事業会社を顧客として投資及びM&Aに関するアドバイザリー(デュー・ディリジェンス含む)と、企業価値向上支援を提供。複数の企業で顧問・アドバイザーに就任。愛知県名古屋市出身、東京大学経済学部卒業。

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2026/02/20

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る