LBOとは

大久保隆史さんの記事

はじめに

PEファンドは通常、投資する際にレバレッジド・バイアウト(LBO)というスキームを活用します。これは、SPC(特別目的会社)を設立して、投資先株式の譲受主体とし、当該SPCがレバレッジド・バイアウトローン(LBOローン)と呼ばれる、特殊な借入金を活用します。また、SPCが株式を譲り受けた後は、通常、SPCと子会社である投資先会社が合併します。

なぜ、このような複雑なスキームを採用するかというと、ファンドの資金運用効率を最大化するためです。本日はLBOローンの仕組について解説します。

LBOをなぜ利用するのか

LBOは、PEファンドの投資リターンを高めるために、借入金を梃として活用する(レバレッジ)する投資手法です。ここで、投資リターンとは、PEファンドから拠出した金額(投資元本)が何倍になるかということであり、SPCによる株式取得額が何倍になるかということではありません。

PEファンドの投資元本の投資リターンを最大化するために、借入金を活用するのです。例えば、不動産投資をする際、通常は投資する不動産の担保に取得代金の大部分を借入で調達します。PEファンドのLBOの原理は、不動産投資における借入金活用と同じです。

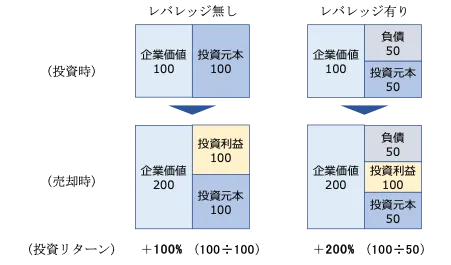

投資に当たって、借入金を使用する場合と使用しない場合での、PEファンドの投資元本のリターンの比較は以下の通りです。この例では、企業価値100の会社を買収し、企業価値200で売却すると仮定します(負債の利息や元本返済は無視)。

レバレッジ(借入金)無しの場合は、ファンドからの投資元本を100用意する必要があります。企業価値200で売却すれば投資利益は100得られます。この場合の投資リターンは100%です。

レバレッジ(借入金)有りの場合は、ファンドからの投資元本50と、借入金50により、投資します。企業価値200で売却すれば投資利益は100得られます。レバレッジ無しとの違いは、投資元本が50であることです。投資利益が100で同じでも、投資元本が50なので、この場合の投資リターンは200%です

このように、投資利益が同額であれば、より少ない投資元本の方が、投資リターンは高くなります。この効果を得ることを目的として、LBOスキームが活用されます。

LBOスキームによる投資の手順

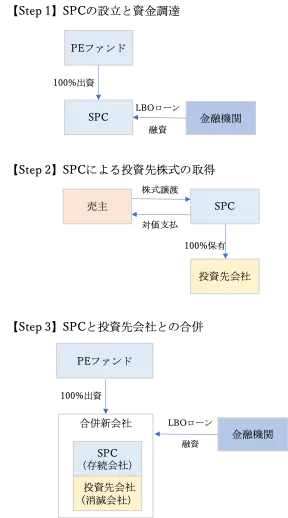

LBOスキームによる投資手順を簡略化して、3つのSTEPで説明します。

【STEP 1】LBOスキームで投資をする際は、SPC(特別目的会社)を設立します。

SPCがPEファンドからの資本拠出と銀行からのLBOローン調達により、買収資金を調達します。

【STEP 2】SPCを株式譲受主体として、売主に株式譲渡対価を支払い、投資先会社株式を100%取得します(注:必ずしも100%の取得ではなく、最低でも50%超の取得となります)。

【STEP 3】SPCを吸収合併存続会社、投資先会社を吸収合併消滅会社として吸収合併を行います。この結果、SPCは投資先会社の事業から生じるキャッシュ・フローにより、LBOローンを返済していくこととなります。また、PEファンド自体はLBOローンによる負債を背負わずに、投資先で負債を背負うこととなります。

LBOローンの特徴

投資先株式の取得対価のうち、LBOローンを活用する割合は、投資先の財務状況により、40%~75%程度です。仮に取得対価の50%超ですと、ファンドから拠出する金額よりも、LBOローンによる調達額の方が大きいということになりますので、銀行の負う融資回収リスクは大きくなります。

銀行側がなぜ、貸し手にとって回収リスクの高いローンを供与するかというと、一般のコーポレートローンと比較して、高い収益を得られるからです。一方で、LBOローン供与先企業が業績不振に陥り、万が一破産すると、ローンが1円も返済されない場合もありますので、ハイリスク・ハイリターンの融資です 。リスクを抑制するために、LBOローン融資実行前の詳細な検討(PEファンドの策定した事業計画の検証、デュー・ディリジェンスレポートの閲覧や、投資先経営陣へのインタビューなど)に加えて、融資実行後も高頻度・詳細な対象会社の財政・業績のモニタリングが必要となります。LBOローンの融資契約書交渉は、PEファンド側と銀行側でそれぞれ弁護士を起用し、契約書交渉を行います。なお、この際の銀行側弁護士の報酬もPEファンドが通常負担します。

LBOローンは借入金ですので、返済条件が決まっています。また、財務制限条項(業績維持や純資産維持などの基準)も付され、仮に返済条件に従って返済できていたとしても、財務制限条項に抵触した場合は、期限の利益(一定の返済期日が到来するまでの間、債務を履行しなくてよい利益)を喪失し、残存する債務を一括返済する義務が生じることもあります(交渉により、免除される場合もあります)。

そのようなリスクを回避するためには、投資検討時の投資先会社の事業計画(業績計画)を精緻に策定し、一定の業績の振れ幅があっても返済できるような計画としておきます。また、LBOローンは通常5年~7年程度の融資期間ですが、完済まで待たずに、コーポレートローンへの借り換えを目指すのが通常です。

通常の法人融資(コーポレートローン)との違いを簡単に整理すると以下となります。

|

|

コーポレートローン |

LBOローン |

|

資金使途 |

運転資金、設備投資資金 |

買収資金 |

|

返済義務者 |

借入人 |

借入人(SPC) |

|

返済原資 |

売掛債権の回収額(運転資金の場合) |

買収対象企業(事業)の事業キャッシュ・フロー |

|

担保・保証 |

担保権設定あり。 |

(原則)全資産担保、無保証 |

|

利率 |

低い |

高い |

|

債務の併存 |

可能 |

LBOローン以外の融資は調達不可。ファクタリングや、手形の裏書・割引も制限 |

|

融資契約書 |

標準的なひな型による |

詳細にカスタマイズ |

|

財務制限条項 |

基本的になし |

詳細に規定 |

LBO活用時の留意点

PEファンドがLBOローンを活用したくとも、必要な金額のLBOローンを供与してくれる銀行がなければ、自己の投資元本を積み増すか、メザニンなど、別の資金調達手段を検討する必要があります。

LBOローン活用に向いている会社は、一定の業歴があり、業績・キャッシュ・フローが安定している会社です 。したがって、1年ごとの売上変動幅が大きく、営業黒字と営業赤字を繰り返したりする会社の場合は、LBOスキームによる投資に向いているとは言えません。

また、毎期の設備投資負担が重い会社の場合、会計上の利益が計上されていても、設備投資によって資金が流出し、借入金の返済原資が十分に生まれないことがあります。このような会社も、LBOスキームによる投資に向いているとは言えません。

PEファンドの初期的な検討段階で、LBOローンを活用できなさそうな会社の場合は、PEファンドにとっての投資魅力が低くなるともいえます。

おわりに

以上のように、PEファンドではLBOスキームによる投資を原則とすることから、投資検討時には投資対象会社の財務三表をExcelで回すことに加えて、LBOの影響を反映したLBOモデルと呼ばれる財務モデルを策定・検証します。LBOモデルでは、複数の業績計画シナリオを設定しますが、各シナリオごとに詳細なパラメータを設定します。そうして、最終的にどのような投資条件であれば、リスクを織り込んだうえで、ファンドとして必要な投資リターンが得られるかの検討を進めます。

このようなLBOモデルは、PEファンド、PEファンドを顧客とする投資銀行、銀行のLBO関連部署以外では、通常、触れることがありません。しかし、PEファンドへの転職活動の際は、財務モデルのテストが課される場合がありますので、エージェントやWEB上での学習サイトを参考に準備を行う必要があります。

■関連記事

この記事を書いた人

アトム・アドバイザリー(株)代表取締役 大久保 隆史(公認会計士)

投資ファンド2社、投資銀行、監査法人での約20年の経験を基に、2020年10月独立。

投資ファンド2社での11年の経験は、ソーシングから投資実行、投資後の成長支援、新たな資本政策実行まで一連の投資プロセスに至る。また、複数の投資先で取締役としての経営参画実績・常駐経験を有する。

現在は投資ファンド、コンサルティング会社、事業会社を顧客として投資及びM&Aに関するアドバイザリー(デュー・ディリジェンス含む)と、企業価値向上支援を提供。複数の企業で顧問・アドバイザーに就任。愛知県名古屋市出身、東京大学経済学部卒業。

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2026/02/20

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る