ベンチャーキャピタルの投資スタイルの違いとは:VCのビジネスモデルとファンドの仕組み

西中孝幸さんの記事

2014年からベンチャーキャピタル(VC)にて投資先支援に取り組む中で、様々な方とお会いし、お話する機会を頂いてきました。

その中で、スタートアップの経営者やVCへの就職・転職を検討されている方から、こんなお声を伺うことがよくあります

「VC各社が、それぞれどう違うのかがよく分からない」

VC一覧をまとめた資料などを見れば、各社の歴史や主な投資先などは比較的すぐにリサーチできます。

とはいえ、VC各社の違いを分析するための着眼点となると、どこに注目すればいいのか迷ってしまう方も多いようです。

そこで今回は、VCのビジネスモデルをふまえた上で、VCの投資スタイルを把握するためのポイントを紹介したいと思います。一個人の見解ですが、VCへの理解を深める一助となれば幸いです。

VCのビジネスモデルとは

VCといえば、皆様はどんな仕事だとイメージされるでしょうか?

恐らく一般的には、「VC=スタートアップに投資し、IPOに向けた成長を支援し、キャピタルゲインを得るビジネス」と認識されているように思います。

この認識自体は決して間違ってはいないのですが、VC各社の投資スタイルを知るためには、そのビジネスモデルにも目を向ける必要があります。

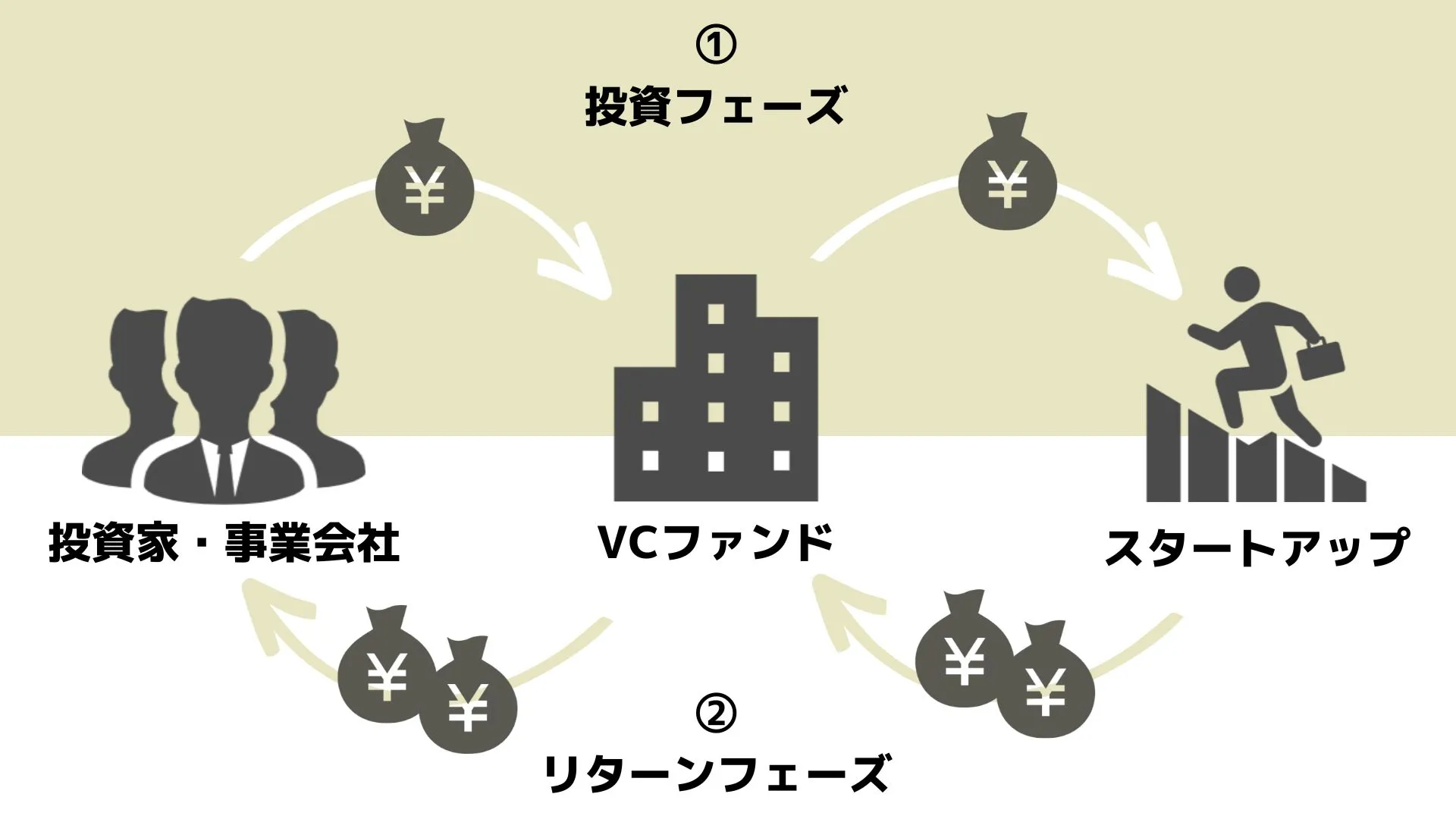

VCのビジネスモデルをシンプルにまとめると、以下の図の通り、①投資フェーズと②リターンフェーズで成り立ってます。

VCは、まず投資家や事業会社から出資してもらい、ファンドを立ち上げ、そのファンドからスタートアップへと投資します。そして投資先のスタートアップがIPOやM&Aを果たした後、そのキャピタルゲインを出資者にお返しし、リターンの一部を成功報酬としてもらいます。

スタートアップへの投資を行うためには、元手となる資金が欠かせません。また、VCのビジネスモデル上、ファンドを1回立ち上げて終わりではありません。スタートアップに投資をし続けるために、ファンドを継続的に立ち上げ続ける必要があります。

ファンドの運用はリターンを100%約束するものではありません。とはいえ、継続的にお金を集め続けるためには、出資者の方々が想定されているリターンに応じた結果を着実に出す必要があります。

このビジネスモデルをふまえて考えると、VCのスタートアップ投資は「元手となるお金の集め方」に大きく左右されていることが分かります。

つまり、VCの投資スタイルを知りたいのであれば

-

出資者:ファンドのお金は「誰」が出しているのか

-

投資方針:出資者はなぜそのファンドに出資しているのか

という2点が重要なのです。

この2点を事前に調べておけば、内情が見えにくいVCでも、その投資スタイルをデータからある程度推察可能です。

資金の出し手の違いと投資方針:VCとCVCの比較

資金の出し手が異なれば、VCのファンドに対する期待も異なります。CVCと比較しながらVCファンドの傾向を見ていくと、「出資者」や「投資方針」の違いがよく分かります。

CVCの場合は、たとえばKDDIやNTTドコモなどといった事業会社がファンドの資金の大半を出しているケースがあります。事業会社が本業ではなくファンドに投資する目的は、新規事業のきっかけ作りやオープンイノベーションを通じた事業拡大を目的とする傾向があります。

そのため、もちろんキャピタルゲインへの期待はあるものの、それ以上に事業会社の既存事業とのシナジー効果が重視される傾向にあります。こういったCVCの場合、キャピタルゲインの最大化ではなく、事業シナジーを最大化するために、投資方針と向き合うケースが多いのではないかと思われます。

そのため、たとえ投資検討先のスタートアップがどれだけ優れたビジネスモデルを有していたとしても、出資元の企業とシナジーが見込めなければ出資は困難なことが多いでしょう。

では、VCファンドはどうかというと、一般的に機関投資家からの出資割合が多い傾向があります。機関投資家であれば、自社の運用資金を増やすことが第一目的です。

そのため、特に機関投資家からの出資割合が多いVCのファンドの場合は、キャピタルゲインが期待できるなら、出資者の意向をそこまで気にしない傾向があります。そのため、ベンチャーキャピタリストがその業界や分野に魅力を感じるかどうかで、投資検討をスタートするケースが多く見られます。

つまり、リターンを最大化できるように、運用者の裁量で投資方針(領域、ステージ、一社当たりの投資金額、投資後の関与度合いなど)を定め、投資先を検討するわけです。

とはいえ、VCファンドは、機関投資家だけではなく、事業会社からも資金を募っています。その場合、事業会社が出資した理由は状況によって異なります。リターン目的のケースもあれば、事業シナジーを期待して出資しているケースもあるでしょう。

結論として、資金の出し手が、どのような投資方針を評価、あるいは期待して出資を決めたのかを正確に推し量るのは極めて困難です。ただし、資金の出し手の期待値を知るための手がかりが全くないわけではありません。

その糸口になるのが、ファンドの名称です。たとえば、「○○フィンテックファンド」という名前であれば、当然、フィンテック関連のスタートアップに投資するお金を集めていることが分かります。

ファンドの運用方針はあらかじめ出資者に説明されているため、その方針と外れているスタートアップへの投資は非常にハードルが高いといえます。

裏を返すと、スタートアップの経営者やCFOの方がVCにプレゼンをする際、どのファンドから出資を検討してもらえるのかを知っておくと、投資検討に向けて前向きな議論がしやすくなります。

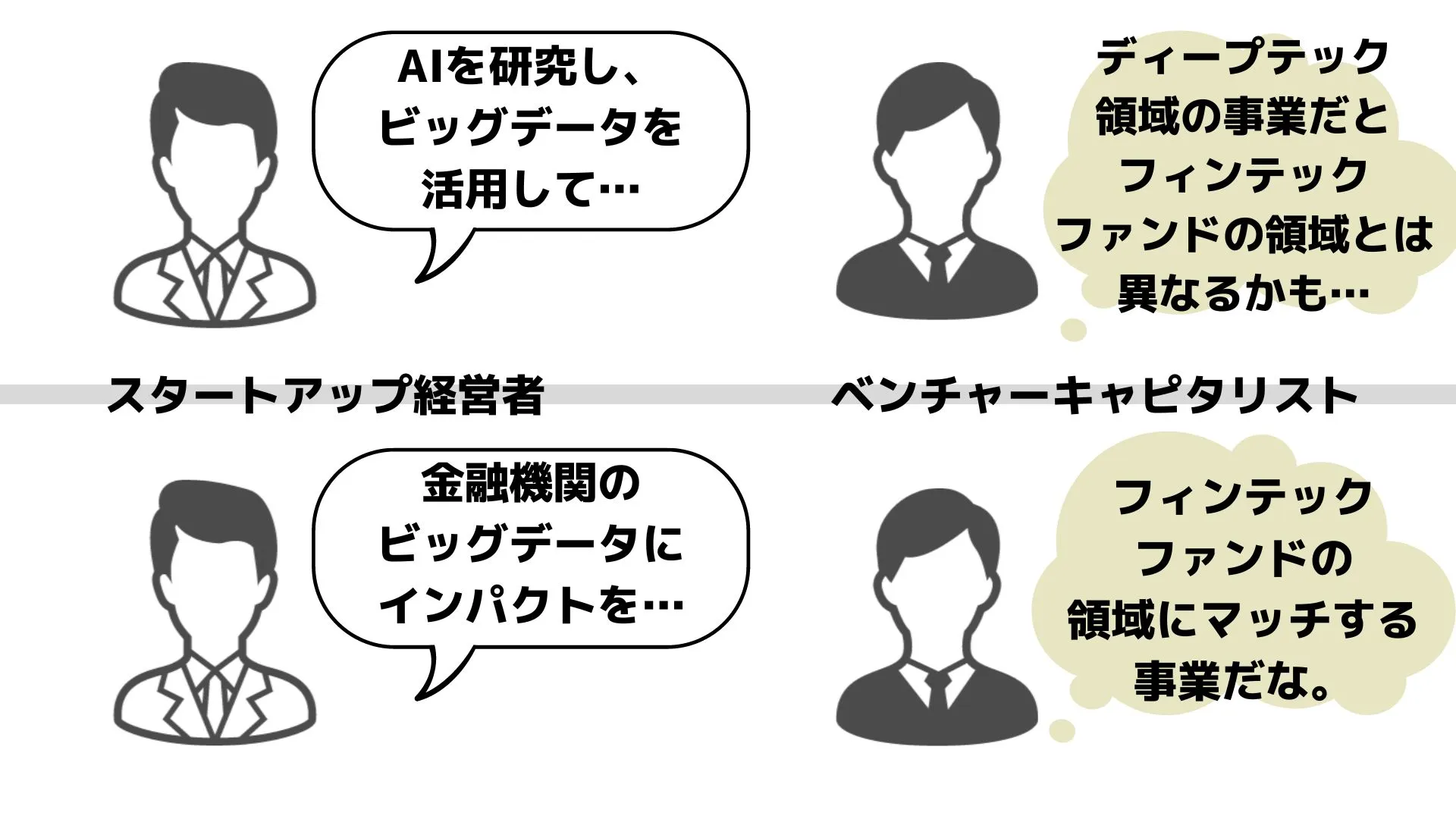

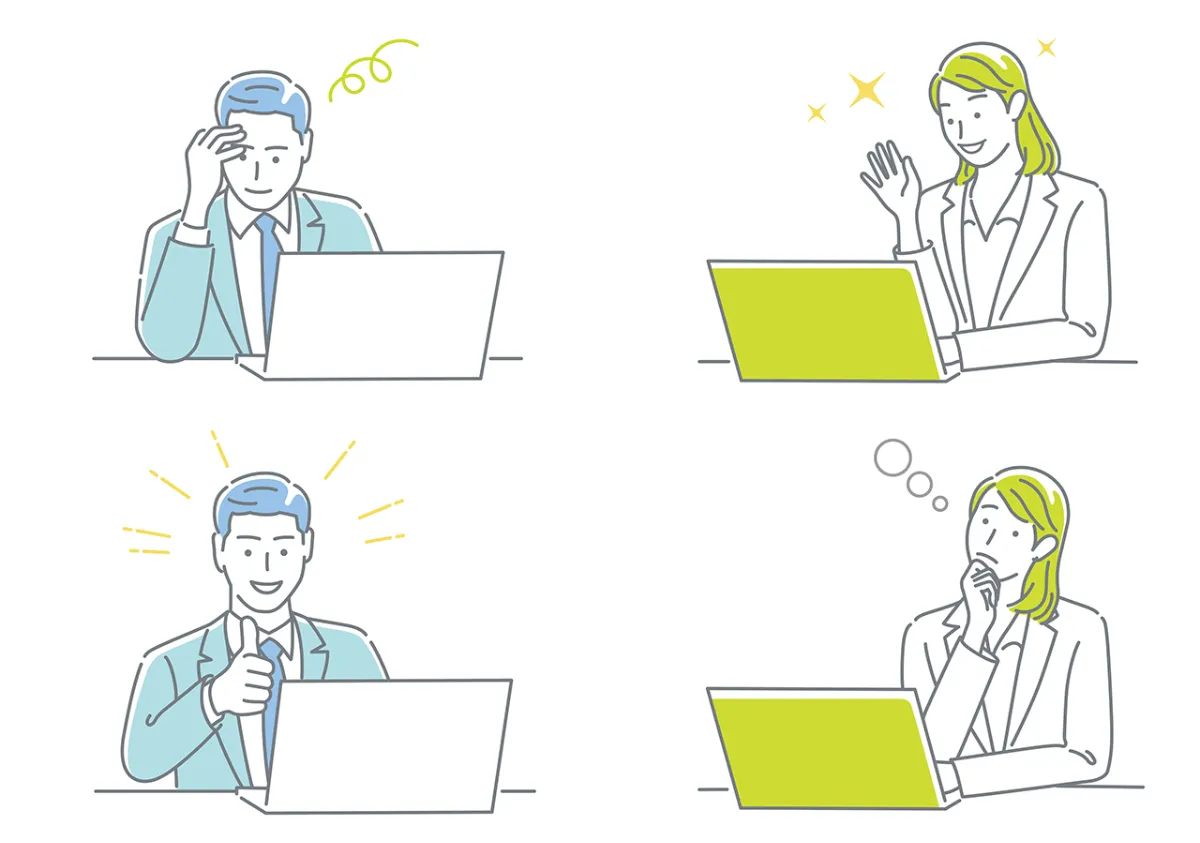

たとえばAIの分野でビッグデータを取り扱っているスタートアップの方が、現在フィンテックファンドでの運用を検討しているVCの担当者とアポをとったとしましょう。

ファンド名称から運用方針をある程度把握しておけば、プレゼンの見せ方を工夫することができます。結果、同じサービスだとしても次のようにVC担当者の反応が変わる可能性が出てくるのです。

こういった情報を得るには、ファンド名称のほか、VCが公開している情報なども参考になります。また、情報が外部公開されていない場合、VCの担当者に直接

「どういった方が出資されているんですか?」

と尋ねてみるのも一つの方法です。

その他、ファンドサイズや1社あたりの平均投資額なども、各社のスタートアップ投資の傾向や投資スタイルを知るためにはぜひ押さえておきたい情報です。

まだまだ細かい要素を挙げるときりがありませんが、ビジネスモデルという観点からVC各社の特徴や取り組み内容を調べてみると、新しい気付きがあるかもしれません。

今回ご紹介した2つの視点が、皆様の参考になれば幸いです。

▼VC視点から見た「スタートアップ」というキャリアパス:他記事一覧▼

(他記事も合わせて読んでいただくことで、より理解が深まります)

・VCの視点から考える「スタートアップ」と「ベンチャー」の違いとは

・ベンチャーキャピタル(VC)がスタートアップへの投資を決める基準とは

この記事を書いた人

新卒でJAFCOに入社。VC投資、ファンドレイズ、M&A、投資先支援といった幅広い業務を経験。

2014年より、シード・アーリステージを中心に30社以上の投資先支援担当として、事業開発、業務提携などに貢献。

2017年から、採用支援に携わり、これまでにエグゼクティブクラスを中心に面談を実施。投資先のコアメンバー採用において多数の採用支援実績あり。

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2026/02/20

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る