No.7 四半期開示義務廃止すべきか?自主的開示を優先すべきか?(法定開示と適時開示について)

中村和郎さんの記事

岸田文雄首相が企業の「四半期開示」の見直しに言及されました。短期的な利益を求めがちな市場の在り方に異議を唱えており、諸外国でも四半期開示制度の在り方の議論がなされています。企業が短期的な利益を目的として経営していると言えるのか、投資家も短期的な利益を重視しているのか、今回は四半期開示について考えてみましょう。

四半期開示は2008年に金融商品取引法で法制化されました。投資家にとって四半期毎の業績の進捗がよりタイムリーに把握できるようになりましたが、その一方で、上場会社にとって四半期開示は負担になっていることは間違いありません。

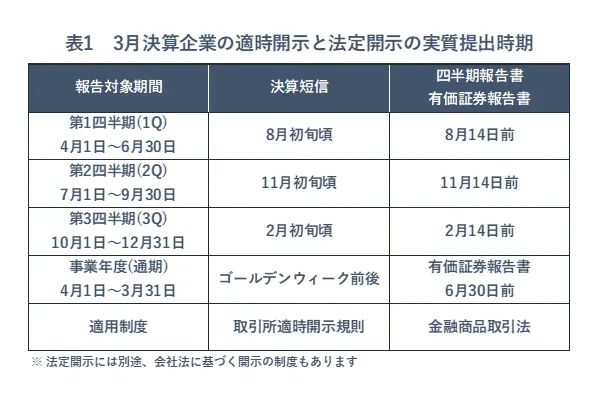

日本の四半期開示では、取引所の定める適時開示制度に基づく「決算短信(連結・単体)」と金融商品取引法に基づく「四半期報告書」の2つの開示が存在し、それぞれ類似した項目を2回に渡って開示する必要があります。

決算短信は取引所の適時開示規則に基づきタイムリーディスクロージャーを目的とした制度で、四半期及び年度のいずれも原則、期末日後45日以内に提出が求められておりますが、1Q~3Qにおいては、実質的に22年3月期2Qの所要日数は一般事業会社で36.6日(出典:東証「2022年3月期第2四半期決算発表状況の集計結果について」)です。本決算においては、21年3月期の所要日数は一般事業会社で40.6日(出典:東証「2021年3月期決算発表状況の集計結果について」)です。

一方、金融商品取引法に基づき法定開示の四半期報告書(1Q~3Q)は期末日後45日以内、有価証券報告書は期末日後3カ月以内の提出が求められており、こちらは実態として45日ぎりぎり及び3カ月ぎりぎりに提出している企業が多いものと思われます。

表1は3月決算企業の適時開示と法定開示の実質提出時期を示したものです。投資家情報として法定開示の公表時期が遅いため、タイムリーディスクロージャーの観点から、決算情報の速報値として適時開示の決算短信が重要な位置づけとして存在しているのです。

上場企業の経理担当者は、公表しない月次決算を含めて、四六時中決算している感覚でしょう。四半期開示の廃止がよいのか、存続がよいのか、どちらにもメリット・デメリットが存在する以上どちらがよいかと結論づけるのは難しいですが、日本の証券市場の国際化を目指す以上は、安易に廃止とは言えないでしょう。世界最大の株式市場であるアメリカは四半期開示制度が定着していること、義務化を取りやめたイギリスやフランスでも大半の企業が任意の四半期開示を続けていることからも、仮に四半期開示が義務化されなくなっても、グローバル企業ならば安易に四半期開示をやめる選択はしないと考えられます。企業の自主性が求められる局面であり、国際的な企業の役割であると考えられます。

さて、IPO予定企業と四半期開示も無縁ではありません。

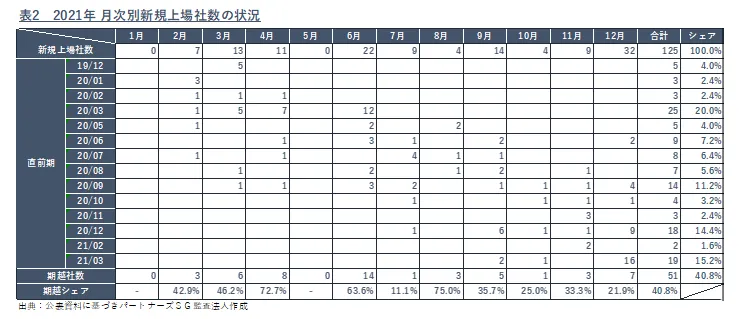

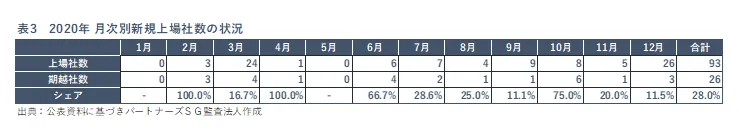

2021年のIPO社数は公表ベースで125社ですが、3月13社、4月11社、6月22社、9月14社、12月32社(表2「2021年 月次別新規上場社数の状況」参照)と特定の月に大きな山があります。今年の特徴は、コロナ禍であったことも影響しているのでしょうが、3月のIPO社数が少なく、その分、期越え(申請期末を越えての上場)でのIPO社数が多かった点です。期越え上場の社数は4月が8社/11社で72.7%、6月が14社/22社で63.6%でした。2021年全体で期越え上場社数は51社/125社で40.8%(2020年は26社/93社で28.0%(表3「2020年 月次別新規上場社数の状況」参照))に及んでおります。そして、2021年12月の社数が32社と最も多くの企業が12月に上場予定している点も挙げられます。12月上場予定の会社のうち、2021年3月期を直前期としている企業が16社/32社で50%を占めております。

ではなぜ、3月決算の企業が12月上場を目指すのでしょうか?それは四半期開示と大きく関係しております。

通常の3月決算企業であれば、3か月後の6月下旬に開催される定時株主総会で決算数値が確定し、その翌月から上場申請することが可能となります。しかし、7月に上場申請した場合には、東証マザーズであれば約2カ月強の東証上場審査期間を経るため9月が上場承認時期となり、上場時期はその約1カ月後の10月という日程になりますが、10月上場となると2Qの決算日である9月末を跨ぐことになります。この場合、金融商品取引法では、9月末での半期の経理の状況等を目論見書に記載もしくは訂正目論見書に記載し投資家に開示する義務が生じます。

ところが、10月では通常の企業は財務情報を公表することができないため、最も早く公表可能な11月上旬を上場承認日=発行決議日となるような上場日程を組むことが多いです。したがって、11月上旬から約1か月後の12月に上場となります。これが、12月上場が多くなる理由です。

このように、四半期開示時期次第で上場スケジュールの制約が存在し、決算期によって上場時期がある程度特定されます。3月決算企業の場合は、申請期の12月、申請期末の3月、期越えの6月に上場社数が多くなる傾向があります。例外的に、株主総会前の6月に事前申請制度を利用して予備申請を行い、総会終了後、再度本申請を行い、8月に上場承認、9月上場する方法があります。但し、予備申請といえども、財務諸表等を含めた上場申請書類を作成し提出しなければならず、高い事務処理能力を有しており、かつ、申請期の1Qにおいて申請期の業績が予算通りに推移することが見通せる限られた企業のみが可能なスケジュールとなります。

スケジュールの制約の中で、四半期毎の実績を投資家に示していくことが新規上場会社には重要なものです。直前期より申請期の方が対前年同月比の実績が上回っていることを示すことで、投資家はさらなる成長に期待し、新規公開株式の購入意欲は高まるでしょう。業績予想だけでは信憑性に欠けますが、四半期毎の実績で業績予想の進捗を裏付けられれば、投資判断を促す材料となるでしょう。IPOを目指す企業は四半期開示義務が廃止されても、自主的に四半期開示を行い、投資家にとって正当な株価評価に足る情報を提供する努力を惜しむべきではないでしょう。

皆さんは、上場企業の開示書類作成のサポート、四半期報告書のレビュー、有価証券報告書の監査業務を行っていることから、法定開示と適時開示の位置づけ、四半期開示の重要性について再認識し、クライアントと議論してみてはいかがでしょうか?

この記事を書いた人

有限責任パートナーズ綜合監査法人は、2013年に設立された法人です。私達はこれまで会社法監査などの法定監査を中心に行って参りました。今後は、昨今の株式上場(IPO)のニーズを踏まえ、経済社会を支える一員として、上場企業監査及び上場準備監査(IPO監査)を行って参ります。

以下、執筆者略歴

1988年に日興證券株式会社(現SMBC日興証券株式会社)入社

1999年2月より公開引受部にて、IPO予定会社の上場までのコンサルティング、主に内部管理体制整備、取引所審査対応、資本政策策定等に関するIPO全般のアドバイス業務を提供

2007年9月 第四公開引受課長

2009年3月 副部長、同年9月、副部長兼大阪公開業務課長(現 大阪公開引受課長)東海・北陸・近畿地区の公開引受業務を担当

2015年9月より企業公開・投資銀行本部 担当部長として、本部内のIPO業務に関する戦略立案及び支援業務を担当

2017年4月 三井住友銀行 成長事業開発部 上席推進役 ベンチャー企業及びIPO予定企業の支援業務

2021年1月 SMBC日興証券株式会社を退社

2021年2月 パートナーズSG監査法人(現有限責任パートナーズ綜合監査法人) IPO戦略室長に就任

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る