No.8 2021年新規上場市場を振り返って

中村和郎さんの記事

新年あけましておめでとうございます。新年恒例の相場の格言に、寅年は「千里を走る」というものが存在します。あくまでも格言ではありますが、相場環境は波乱の様相を暗示しているかもしれません。すでに、2022年1月4日の大発会こそ、日経平均は+510.08高でありましたが、1月6日には、長期金利が上昇、オミクロン株の増加の影響で、株価は世界的に大きく下落し、波乱の幕開けの様相を感じさせます。

では、過去の寅年ですが、1950年は朝鮮戦争勃発、1962年はキューバ危機、1974年は田中角栄首相の「金脈問題」で内閣総辞職、1998年は日本長期信用銀行、日本債券信用銀行が破綻、金融再生関連法が設立、銀行に公的資金注入、2010年はギリシャ財政危機からユーロ危機へなどがその年の主要な出来事で、日経平均は前年末比でいずれも下落しております。唯一、バブル景気の1986年のみが42.6%の大幅上昇となっており、総じて寅年は波乱が起きる年と言えるでしょう。果たして今年はどうでしょうか?

さて、新年1回目は2021年のIPO市場について振り返ります。

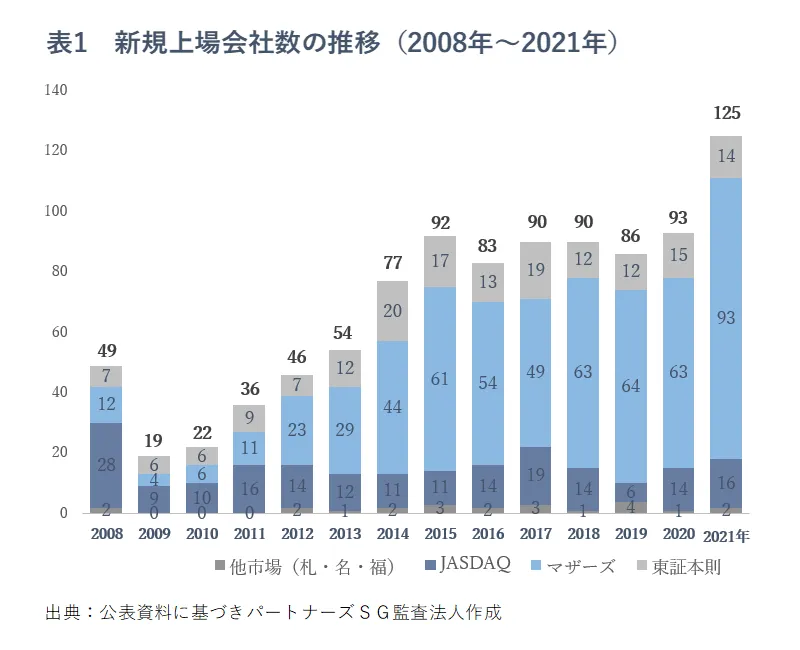

昨年はご存知のように2007年(121社)以来の新規上場社数100社超えを達成し、125社(表1「新規上場会社数の推移(2008年~2021年)」参照)とIPO市場は活況を呈しました。果たして、今年はどのくらいの会社が新規上場を達成するのでしょうか?

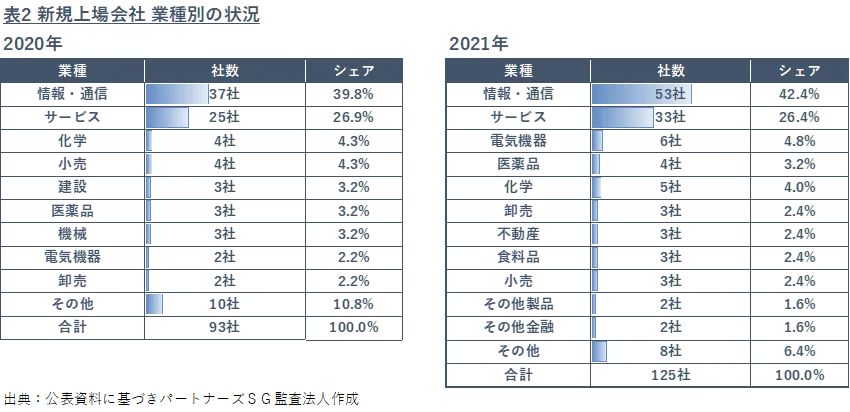

昨年の特徴の第1に、業種別の状況において、情報・通信業のシェアが4割強に拡大していることがあります。情報・通信業は、それまでは3割程度の時代が長く続いておりましたが、一昨年のコロナ以降、対面をせず、ビジネス展開が可能な業種として、情報・通信業の上場社数の増加傾向が継続しています。表2「新規上場会社 業種別の状況」では2020年の情報・通信業は37社、2021年の情報・通信業は53社と昨年対比+16社増加しており、これからも年々少しずつ増加することが予想されます。少しずつではありますが、産業構造の変化が起きていると言えるでしょう。

第2は、2021年は期越え(申請期末を越えての上場)の新規上場が多かったことです。2021年は51社/125社で40.8%が期越え上場です。前年2020年は26社/93社で28.0%であることから、2020年から+25社増加しております。特に、4月は11社のうち8社、6月は22社のうち14社で、前年2020年は4月1社(期越え)、6月6社のうち4社であることから大きな特徴となっております。すでに「No.7 四半期開示義務廃止すべきか?自主開示を優先すべきか?(法定開示と適時開示について)」で記載しておりますので、詳細はそちらをご確認ください。

第3ですが、2021年は直前期から申請期にかけて減収もしくは減益になっている企業が増えている点です。これは企業業績が回復しているが緩やかであることの表れであると考えられます。上記2つ目の期越え上場が多かった点も同様なことが言えると思われます。2021年では、①申請期予想売上高を直前期売上高が下回る企業が18社、②申請期予想経常利益を直前期経常利益が下回る企業が20社、③どちらもマイナスである減収減益予想の企業が9社存在します。2020年は①は13社、②は14社、③は10社存在します。2020年コロナ禍以降上場審査の判断基準において、コロナが理由で収益が一時的に減少している場合で、その後回復が見通せ、合理的説明が可能な場合は審査上考慮されております。したがって、上場審査の特質からすると、たとえ減収もしくは減益であったとしても、ⅰ)売上高は収益の源泉であり、売上高の回復基調の見通しが確認できること、同様に、ⅱ)収益基盤が存在し、上場企業に相応しい利益の確保、利益成長が見通せる状況にあることを、証券会社及び取引所の上場審査で確認していると考えられ、申請翌期以降の見通しに業績の回復基調が反映されていると思われます。

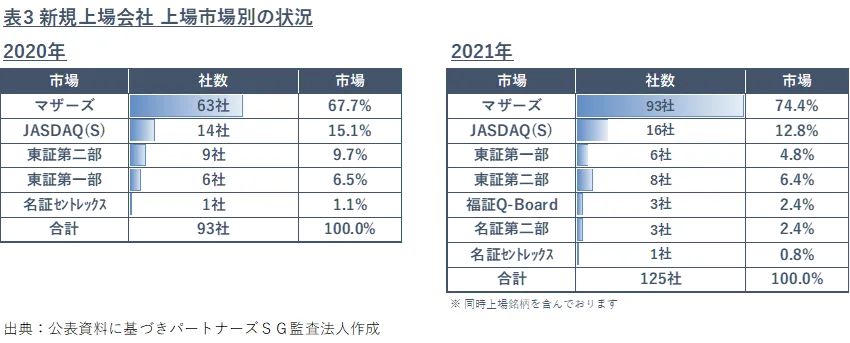

第4ですが、2021年はマザーズが新規上場社数の74.4%(約3/4)を占める圧倒的なシェアであったこと、地方市場も新規上場社数7社とそれなりに活況であったことです。詳細は表3 「新規上場会社 上場市場別の状況」をご覧ください。2020年はマザーズの新規上場社数63社で市場シェア67.7%でしたが、2021年には新規上場社数+30社の93社で市場シェア74.4%となり、4社に3社はマザーズ上場という圧倒的な状況でした。2022年4月4日からマザーズはグロース市場に移行しますが、引き続き多くの企業がグロースを目指すことを予見させるものとなりました。一方、地方市場も福証Q-Boardの2社を除けば、東証との重複上場がほとんどでしたが、2年ぶりに7社の新規上場を達成し、地方市場としては活況だった年でした。

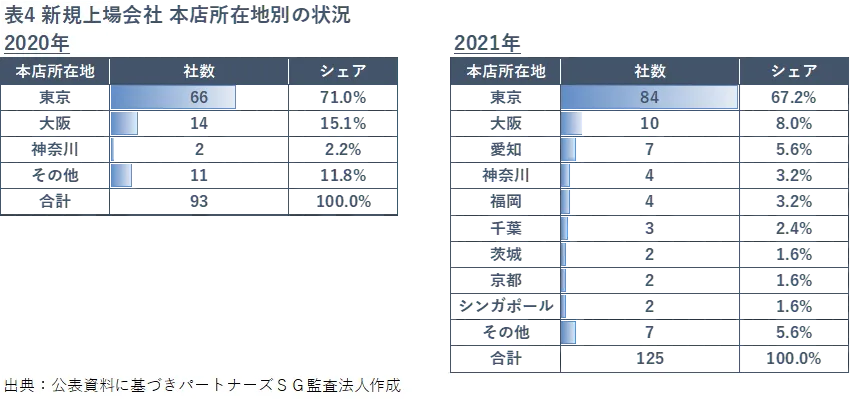

第5ですが、東京以外の地域の会社の上場も増加した年でした。表4 「新規上場会社 本店所在地別の状況」の通り、2020年は東京以外の地方本店所在地の企業の上場が27社でしたが、2021年は地方39社+シンガポール2社(JDR※)=41社と増加しました。新規上場を目指す企業が地方にも少しずつ広がっているものと思われます。

※Japanese Depositary Receiptの略称で、日本型の預託証券のことであり、外国有価証券を受託有価証券として日本国内で信託法に基づき発行される受益証券発行信託の受益証券をいいます。

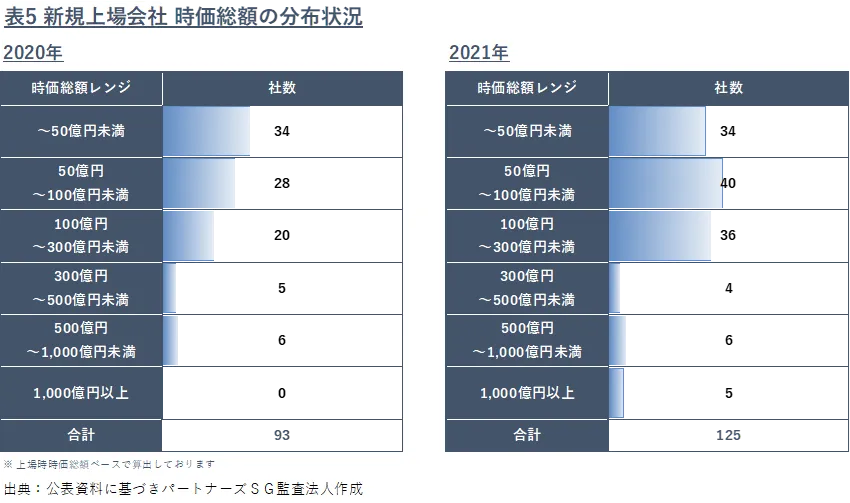

第6ですが、時価総額の大きな新規上場が多く、1,000億円以上が5社、時価総額の中央値も81億円と増加しました。表5「新規上場会社 時価総額の分布状況」の通り、2020年は50億円未満の時価総額企業が最も多かったですが、2021年は50億円以上100億円未満のゾーンが最も多く、100億円以上300億円未満のゾーンも+16社と大きく増加しました。また、1,000億円以上の時価総額企業について2020年は実績がありませんでしたが、2021年は5社上場しました。新規上場企業の時価総額中央値も、2020年は61億円でしたが、2021年は81億円に大きく増加しております。これは、株式市況が良好であり、上場し易い環境が整っていたことが、時価総額の増加に繋がったものと思われます。

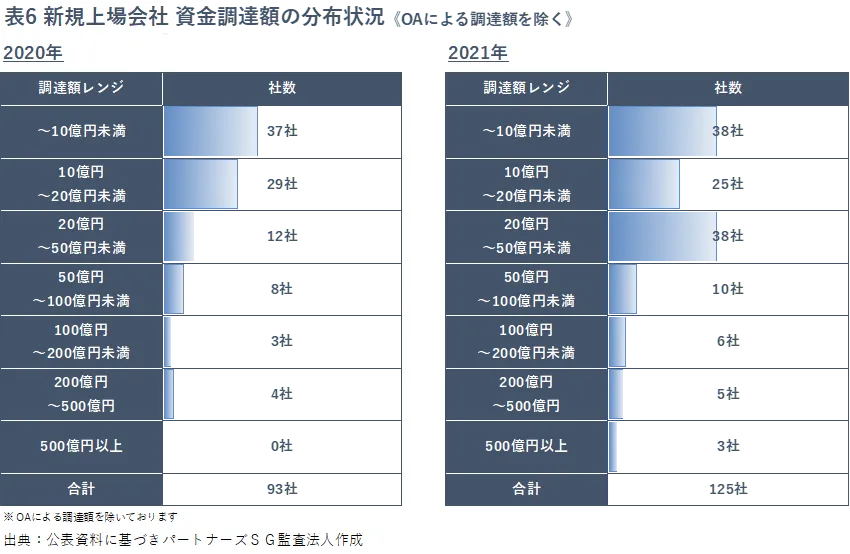

第7ですが、資金調達額が大きく増加し、500億円以上資金調達した企業が3社、調達額の中央値も19億円と増加しました。表6「新規上場会社 資金調達額の分布状況《OA(オーバーアロットメント)による調達額を除く》」の通り、2020年は10億円未満の資金調達企業が最も多かったですが、2021年は20億円以上50億円未満のゾーンの企業が+26社となったこと、2020年は500億円以上資金調達した企業はなかったですが、2021年は3社、資金調達額の中央値も2020年は12億円でしたが、2021年は19億円と大幅に増加しました。こちらも、株式市況が好調だったことから、資金調達し易い環境が整っていたものと思われます。

最後に第8ですが、監査契約について大手監査法人のシェアは低下傾向、監査報酬額は増加傾向となっております。IPO業界では監査を受けたくても受けられない企業の増加が論点となっておりますが、大手監査法人のシェアは大きいものの低下傾向となっております。2020年新規上場会社の大手監査法人監査契約数は62社で66.7%でしたが、2021年は75社で59.5%となりました。

一方、表7「新規上場会社 監査証明業務報酬の状況」の通り、監査報酬額は、2020年直前々期の中央値で10.5百万円、直前期で15百万円であったものが、2021年には直前々期で13.5百万円、直前期で17百万円となり、2百万円~3百万円程度の増加傾向となっております。

以上の通りです。

今年は2020年4月4日から新市場区分がスタートし、7月には参議院選、11月に米国中間選挙、インフレ抑制のための米利上げ時期はいつになるのか等、株式市場に影響を与えるテーマもいくつも存在します。

2021年新規上場市場を振り返りながら、寅年の2022年の新規上場市場はどのような展開になるか、皆さんなりに予想してみてください。

本年もどうぞよろしくお願い致します。

この記事を書いた人

有限責任パートナーズ綜合監査法人は、2013年に設立された法人です。私達はこれまで会社法監査などの法定監査を中心に行って参りました。今後は、昨今の株式上場(IPO)のニーズを踏まえ、経済社会を支える一員として、上場企業監査及び上場準備監査(IPO監査)を行って参ります。

以下、執筆者略歴

1988年に日興證券株式会社(現SMBC日興証券株式会社)入社

1999年2月より公開引受部にて、IPO予定会社の上場までのコンサルティング、主に内部管理体制整備、取引所審査対応、資本政策策定等に関するIPO全般のアドバイス業務を提供

2007年9月 第四公開引受課長

2009年3月 副部長、同年9月、副部長兼大阪公開業務課長(現 大阪公開引受課長)東海・北陸・近畿地区の公開引受業務を担当

2015年9月より企業公開・投資銀行本部 担当部長として、本部内のIPO業務に関する戦略立案及び支援業務を担当

2017年4月 三井住友銀行 成長事業開発部 上席推進役 ベンチャー企業及びIPO予定企業の支援業務

2021年1月 SMBC日興証券株式会社を退社

2021年2月 パートナーズSG監査法人(現有限責任パートナーズ綜合監査法人) IPO戦略室長に就任

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2026/02/20

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る