No.16 2022年暦年3Q 新規上場市場を振り返って

中村和郎さんの記事

2022年暦年3Qを終えて、相変わらず、ロシア・ウクライナ危機、円安、物価高、そして株式市場の混沌が続いており、今後の景気減速懸念が囁かれております。米国の政策金利の引き上げ幅は、3月の利上げ開始以降、既に3.75%に達しており、14年ぶりの高水準に達しております。今後の動向が、景気、株価に大きく影響することは間違いありません。

そのような環境下でも、新規上場市場は昨年ほどではありませんが、新規上場社数は着実に積み上がっております。2022年暦年3Qの新規上場社数は昨年の第3四半期累計比で28社減少したものの52社となりました。昨年から新規上場社数は減少しておりますが「表1 月次新規上場社数の推移」の過年度の第3四半期計によると、2017年~2020年の3Q計と遜色はなく、年間で90社超の新規上場社数が見込める水準であります。

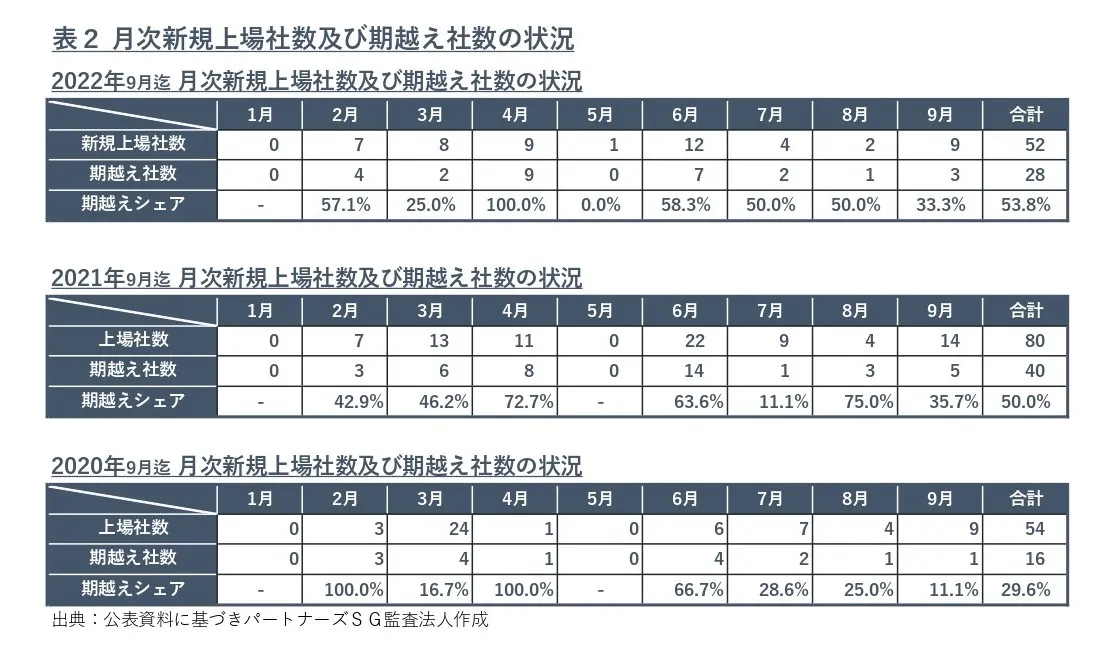

昨年及び今年(9月迄)の特徴その1は、「表2 月次新規上場社数及び期越え社数の状況」の通り、2020年9月迄の期越え上場比率は29.6%でしたが、2021年9月迄は50.0%、2022年9月迄は53.8%と半数以上の企業が期越え上場となっていることです。期越え上場とは、申請期中に上場せず、申請翌期から株主総会開催日前日までの間に上場する場合のことをいいます。

恐らくですが、①株式市況が良くないことで計画通りのバリュエーション、調達が可能な時期を見極めていること、②コロナ禍、ロシア・ウクライナ危機等で、事業環境が不透明なため、業績見通しの立案が難しいこと、かつ、慎重な判断を要することが大きな理由と思われます。

従って、この2年間は例年より、申請会社及び主幹事証券会社が慎重に上場時期を見極めたため、期越え上場社数の比率が高くなっているものと推測しております。

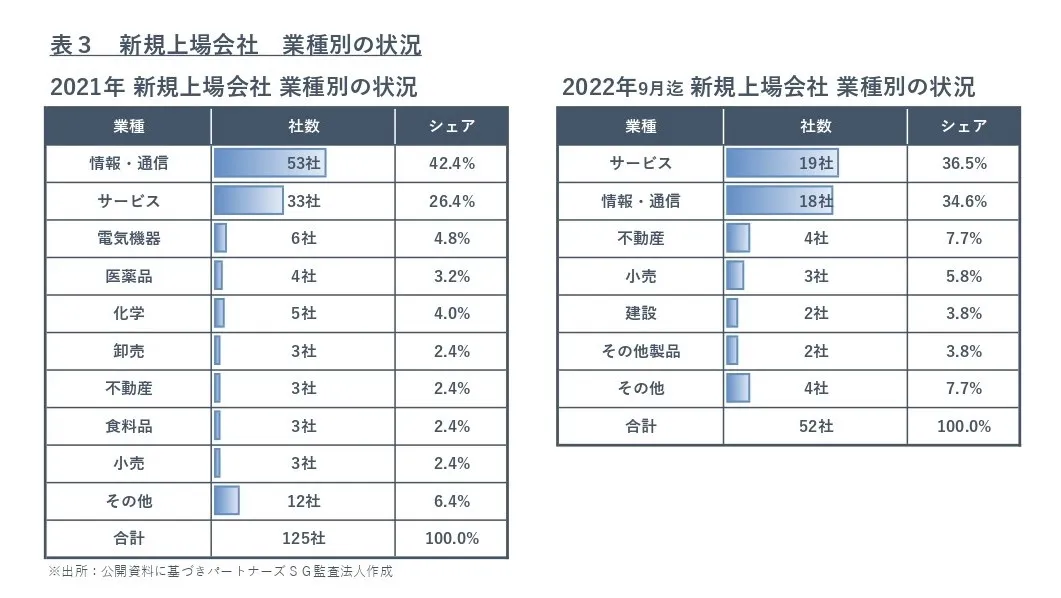

今年(9月迄)の特徴その2が、情報・通信業の新規上場社数の減少です。

昨年まで米国株中心に情報・通信系のアップル、マイクロソフト等ハイテク株が大きく上昇しておりましたが、2022年に入ってから、FRBのインフレ抑制のための利上げに対する影響で、景気がスローダウンし、広告収入等が減少しております。株式市場においても、情報・通信系セクターの株価は大きく下落傾向にあります。日本国内においても同様で情報・通信系セクターは昨年よりバリュエーションが低く設定され、頭打ち状態であることが、新規上場社数減少の要因の一つと考えられます。

「表3 新規上場会社 業種別の状況」の通り、2022年は脱コロナで人的サービスが動き始め、サービス業が36.5%に拡大、一方、情報・通信業は34.6%と大幅に減少しております。

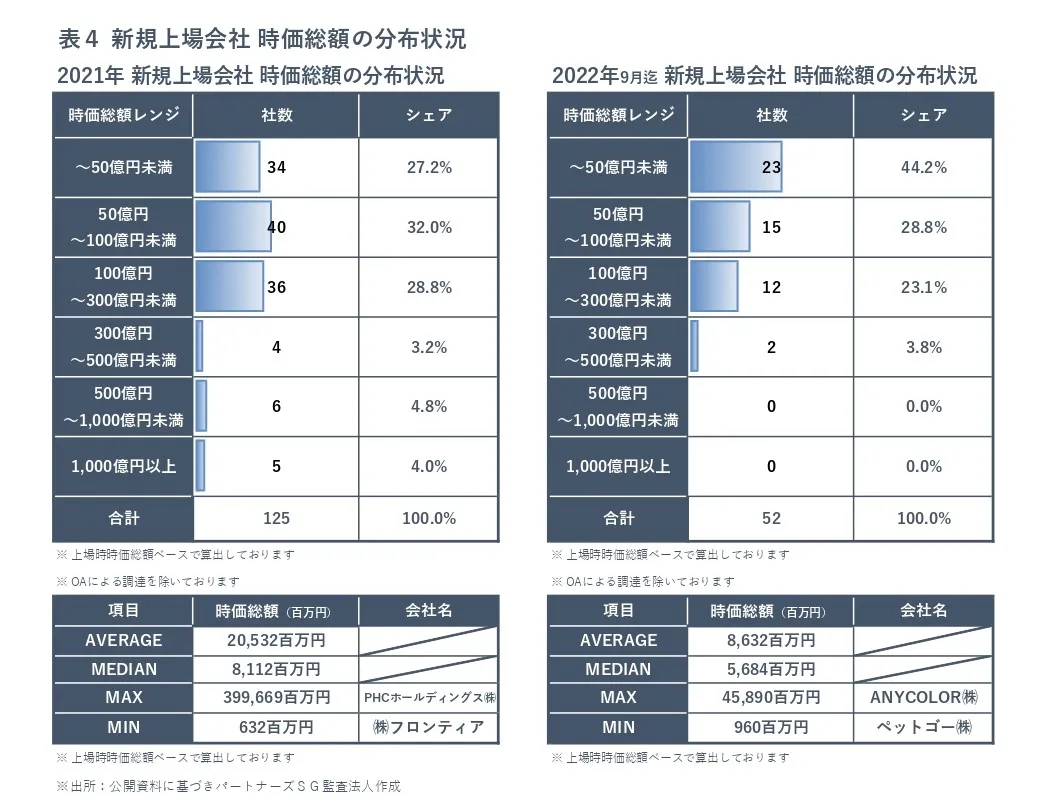

今年(9月迄)の特徴その3が、時価総額や調達額の大きな企業のIPOが存在しないことです。「表4 新規上場会社 時価総額の分布状況」の通り、2021年は時価総額500億円以上の企業が11社上場しましたが、2022年9月迄は全くありません(※10月に㈱ソシオネクストが時価総額1,228億円で上場)。2021年の時価総額の中央値は約81億円であるのに対して、2022年9月迄は約56億円と大幅に下がったことが今年の特徴です。株式市場が不透明であることから情報・通信系を中心としたバリュエーションが上がらず、ファンド系、子会社上場の大型銘柄が上場を見送っていることが大きな要因の一つと思われます。

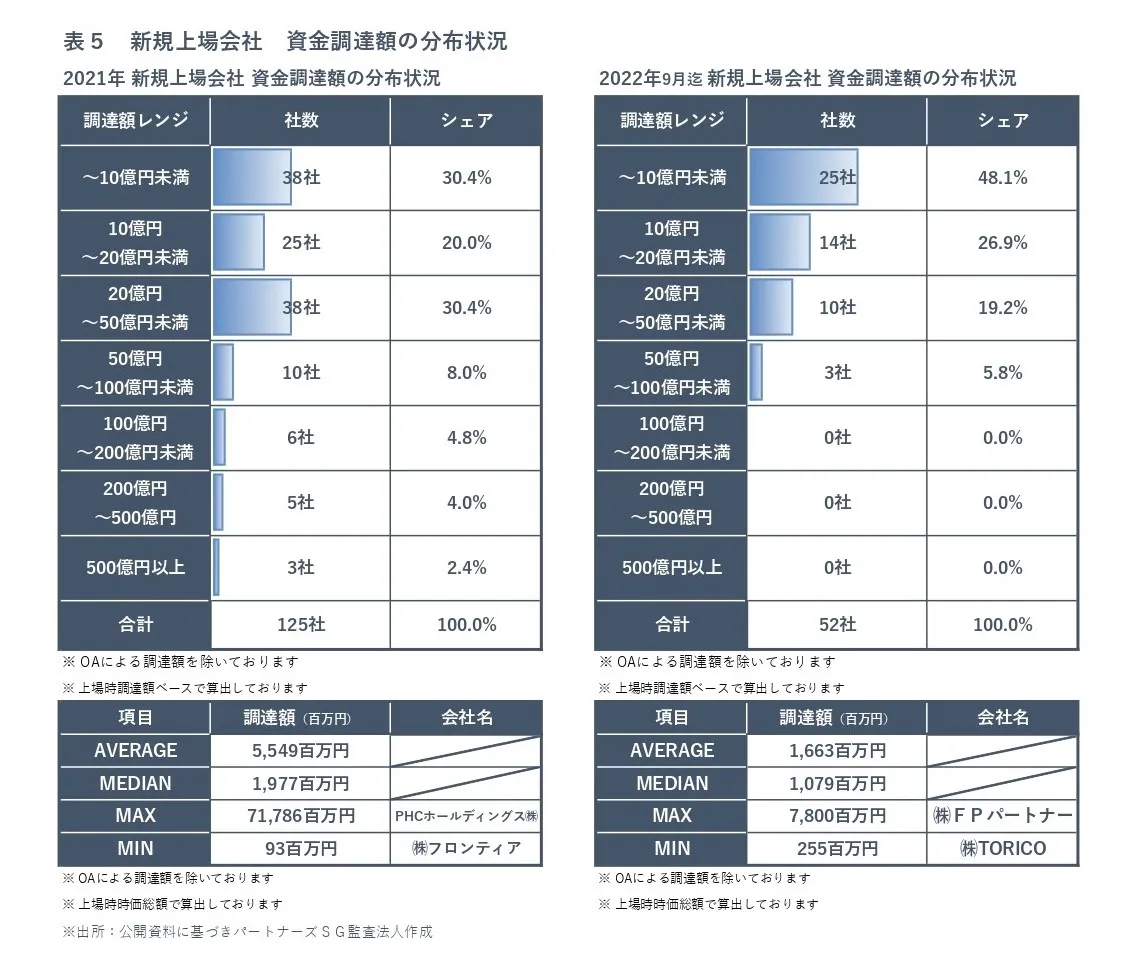

上場時の調達金額に着目しても、「表5 新規上場会社 資金調達額の分布状況」の通り、2021年は100億円以上調達した企業が14社ありましたが、2022年9月迄は全くありません(※10月に㈱ソシオネクストが431億円調達)。資金調達額の中央値も2021年は19億円であるのに対して、2022年9月迄は10億円と約半分の調達しかできていないのが現状です。これも、時価総額同様に大型案件が上場を見送ったことが大きな要因でしょう。

しかし、そのような新規上場市場の中でも、市場から大きく評価されている銘柄がいくつかあります。個別銘柄を検証すると、市場から評価される企業の特徴が見えてきます。

「表6 2022年9月迄 時価総額UP率ランキング」をご覧ください。このような株式市況でもランキング上位の企業は大きく時価総額を上げているのです。上場時の公開価格のバリュエーションが安い云々ではなく、予想を遥かに超えた投資家からの評価を得ていると言えるのです。言い換えれば、需要(投資家の購入希望)に対して、供給(公開株式数)が追い付かないから、株価が上昇していることになります。それが上場後も継続しているから、株価は上昇し続けたといえます。

因みに、2022年9月迄の9/30現在の株価において、公開価格を上回っていた企業数は31社、下回っていた企業は21社です。中央値は公開価格に対して11.2%upの結果です(公表資料に基づくパートナーズSG監査法人調べ)。決して公開価格が安すぎるとは言えない結果かと思います。さらに、9/30現在の株価において、初値を上回っていた企業数は18社、下回っていた企業は34社です。中央値は初値に対して19.9%downの結果でした(公表資料に基づくパートナーズSG監査法人調べ)。

「表6 2022年9月迄 時価総額ランキング(2022/9/30終値ベース)」ベスト5のうち、時価総額規模が小さくて受給バランスだけで時価総額が上昇している要因を排除するために、9/30時点の時価総額が上位の企業で検証しますと、1位のANYCOLOR㈱は、Vtuberグループ「にじさんじ」の運営を手掛けている企業で、Live Streaming、ライブイベント、プロモーション、コマースのビジネスから成り立っております。売上高成長率、営業利益率が高いこと、IPOでは初のVtuberビジネス上場ということから、他社との差別化された独自性が高く評価された結果と言えるでしょう。

2位は㈱M&A総合研究所で、DX・AI技術を活用したM&A仲介事業の会社です。AIマッチングアルゴリズムにより、人間では困難なマッチング・スピードで他社と差別化しております。そのため、スピードマッチング、異業種マッチング、債務超過企業のマッチング等、同業他社の仲介業者ではできない案件の成約を実現しているとのことです。

3位は㈱サンウェルズで、パーキンソン病専門の有料老人ホーム運営企業で、単なる老人ホームではなく、難病であるパーキンソン病に特化し、医療保険と障害者総合支援の保険サービスを提供するなど、独自のビジネスモデルが高く評価されております。

4位は日本ビジネスシステムズ㈱で、マイクロソフト社のAzureの最上位パートナープログラムであるAzure Expert MSP認定を取得しており、その実績・ノウハウでクラウドを用いたDXデザインから導入・保守運用、利活用までの一貫した支援が評価されております。

5位は㈱イーディーピーですが、単結晶ダイヤモンドとその関連素材の製造・販売・開発を手掛ける会社で、天然では得られない高純度で大型のダイヤモンドを単結晶で量産できる技術を実用化した独自性、差別化ができる企業です。宝飾用、工業用として世界各地に輸出されております。高い成長性、高付加価値製品のため利益率も高く、生産能力が拡大すれば、さらなる成長が見込める企業かと思います。

ご紹介した5社は、ビジネスモデルの独自性・差別化ができていること、高い成長性と収益力がある点が共通していると考えられます。

新規上場のグロース市場の根本思想である高い成長可能性において、ビジネスモデルの独自性から他社と差別化ができているため、投資家は競争力優位(業界における位置付けにおいて優位)であると判断しているように思われます。従って、ビジネスモデルの独自性は、将来の業績予想の裏付けの重要な要素の一つになっていることでしょう。

株式市場が低迷している中、米国市場が下落すると日本の時価総額上位企業も同様に下落する傾向にあります。一方、IPO企業は独自の優位性で業績を伸ばしているため、一部のIPO企業の株価は上昇しております。

このように、経営のやり方次第では株式市況に左右されることなく、時価総額が上昇するケースもあります。皆さんも、ビジネスモデルの観点から、担当企業とじっくり話し合ってみてはいかがでしょうか?

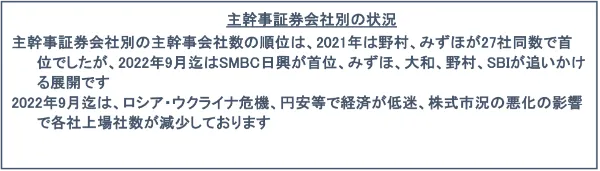

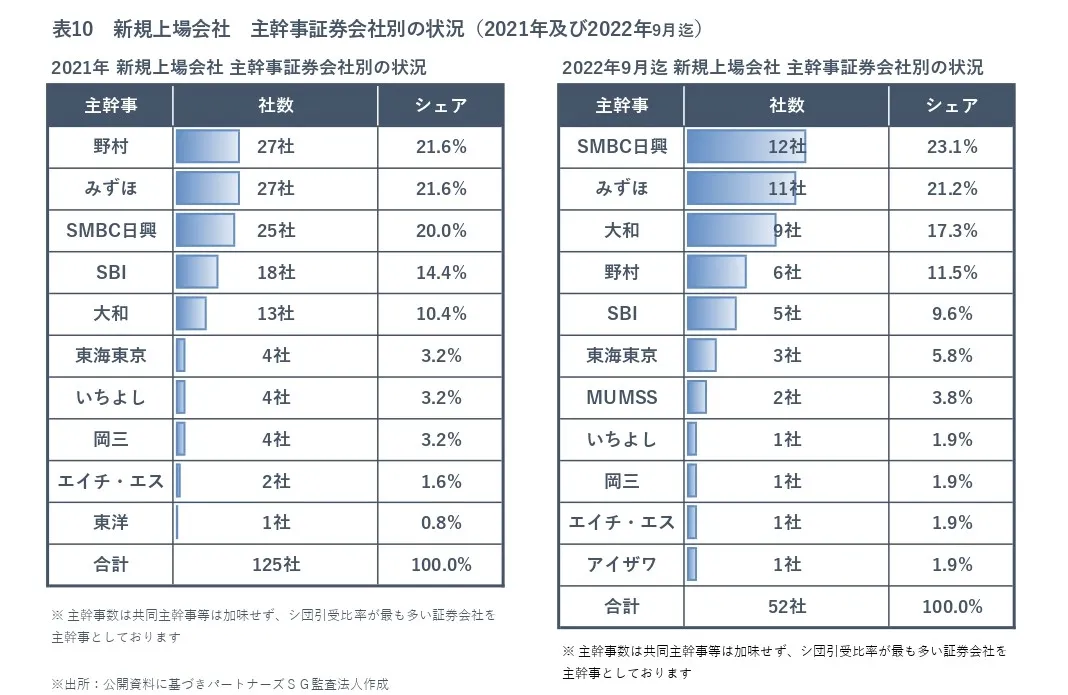

以下2022年9月迄のデータを記載しますのでご覧ください。

この記事を書いた人

有限責任パートナーズ綜合監査法人は、2013年に設立された法人です。私達はこれまで会社法監査などの法定監査を中心に行って参りました。今後は、昨今の株式上場(IPO)のニーズを踏まえ、経済社会を支える一員として、上場企業監査及び上場準備監査(IPO監査)を行って参ります。

以下、執筆者略歴

1988年に日興證券株式会社(現SMBC日興証券株式会社)入社

1999年2月より公開引受部にて、IPO予定会社の上場までのコンサルティング、主に内部管理体制整備、取引所審査対応、資本政策策定等に関するIPO全般のアドバイス業務を提供

2007年9月 第四公開引受課長

2009年3月 副部長、同年9月、副部長兼大阪公開業務課長(現 大阪公開引受課長)東海・北陸・近畿地区の公開引受業務を担当

2015年9月より企業公開・投資銀行本部 担当部長として、本部内のIPO業務に関する戦略立案及び支援業務を担当

2017年4月 三井住友銀行 成長事業開発部 上席推進役 ベンチャー企業及びIPO予定企業の支援業務

2021年1月 SMBC日興証券株式会社を退社

2021年2月 パートナーズSG監査法人(現有限責任パートナーズ綜合監査法人) IPO戦略室長に就任

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2026/02/20

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る