サーチファンドとは

大久保隆史さんの記事

はじめに

2022年は「サーチファンド」、「サーチャー」という単語が大手メディアにも多く登場した年でした。米国発祥の比較的新しい投資ビジネスの概念であるサーチファンドが、日本で広まりつつあります。本日は、サーチファンドの仕組みについて解説します。

米国での状況

サーチファンドは米国発祥の仕組みであり、バイアウトファンドの一形態です。サーチファンドは、米国スタンフォード大学経営大学院の教授が提唱したものといわれます。

米国でのサーチファンドは、主にビジネススクール(特にスタンフォード大)の卒業生が、企業に就職せずに、自ら中小企業を買収して経営者となることを目指す活動です。資金提供を受けて一定期限内に、買収先を探す活動(サーチ活動)を行う経営者候補を「サーチャー」と言います。

米国でのサーチファンドの活動は、主にMBA学生(単独または複数名)がサーチャーとして、スポンサー(買収資金と、買収先探索中の活動資金を拠出してくれる複数の投資家)を見つけることから始まります。スポンサーから提供される活動資金は1年―2年程度の期間限定で数十万ドル程度です。

投資先が見つかると、スポンサーから追加の投資資金の提供を受けて、投資を実行します。投資実行後は、サーチャーは自らが経営者として投資先の経営と企業価値向上にあたります。そして、投資後は、投資先から自分の給与を受け取ることになります。

サーチャーは、スポンサーとの契約に従い一定期間内に、投資先株式の第三者への譲渡やIPOによって、投資資金を回収しスポンサーに資金を還元します。サーチャー自身もストックオプションを保有していることが通常ですので、投資回収時には、サーチャー自身も一定の成功報酬を得られます。また、投資回収の手段として、サーチャーが資金調達して自ら投資先を買収する(マネジメント・バイアウト)こともあります。

サーチファンドは、優秀な経営者候補が、自ら起業するよりも低いリスクで、また、コンサルティングファームや投資銀行での修業を経て企業の経営者になるよりも短い時間で、企業の経営者になり金銭的なリターンを得ることができる仕組みです。

米国スタンフォード大学経営大学院では、サーチファンドに関する研究資料を公表しています。当該資料によると、特に2010年代以降サーチファンドの組成数は拡大し、全米でのサーチファンドによる投資件数は、2021年に44件と過去最高となっています。

日本での状況

日本では、2010年代から後継者不在の中小企業の事業承継ニーズにおけるM&A活用が急増し、事業会社やPEファンドによる事業承継型M&A件数が増加しています。

しかし、事業会社やPEファンドが取り組める投資サイズには下限があります。また、事業会社やPEファンドに株式譲渡する場合も、誰が後継経営者になるのか明確にした上で譲渡したい企業オーナーも多くいます。

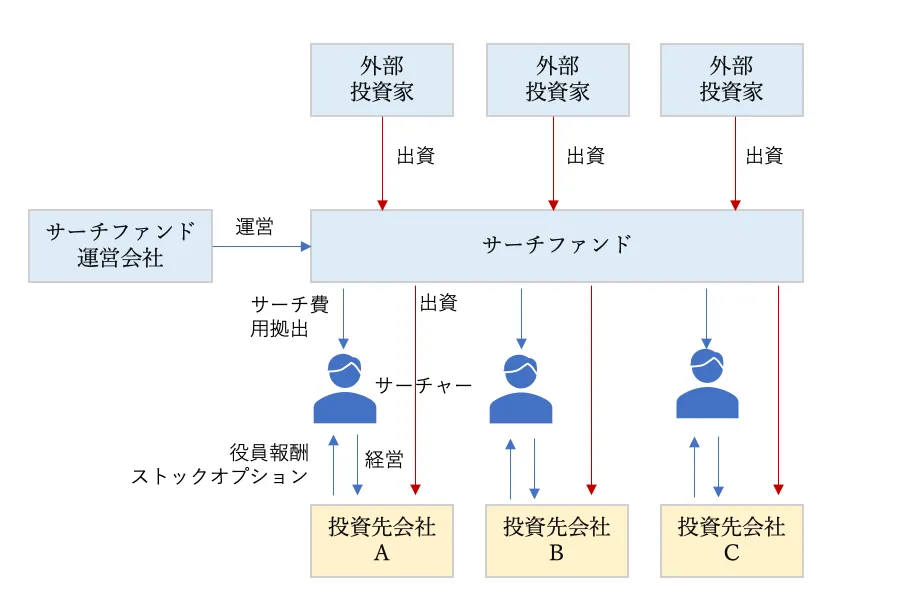

日本でも、サーチファンドに潜在的なニーズがある一方で、日本ではサーチャーが自ら活動資金を集めるハードルは米国に比べると相当高いといえます。そのような状況で、日本では米国とは違う形でのサーチファンドが広まっています。すなわち、まずサーチファンド運営会社がサーチファンドを組成し、その上でサーチャーを募ってサーチ活動を行う仕組みです。

日本における、サーチファンドの二大プレーヤーは、以下の2社です。

・Japan Search Fund Accelerator https://japan-sfa.com/

・サーチファンド・ジャパン https://www.searchfund.co.jp/

Japan Search Fund Accelerator(JaSFA)は、米国スタンフォード大学経営大学院(MBA)を修了した嶋津 紀子氏(ボストン・コンサルティング・グループ出身)が2018年に設立。2019年2月に、JaSFAと山口フィナンシャルグループが、山口県・広島県・福岡県でのサーチを前提に、エリア限定のサーチファンドを日本で初めて設立し、2023年1月時点で3社の投資実績があるようです。

また、野村ホールディングス傘下の野村リサーチ・アンド・アドバイザリーとも共同でサーチファンド(ジャパン・サーチファンド・プラットフォーム投資事業有限責任組合)を組成し、共同運営しています。ファンド規模は、約50億円と日本最大規模と言われます。2022年12月に一人目のサーチャー松本氏が1件目の投資(株式会社メディプラス、神奈川県横浜市、訪問看護サービス事業)を実行しています。

サーチファンド・ジャパンは、日本初の個人型サーチファンド活動を行ったといわれる伊藤公健氏(マッキンゼー、ベインキャピタル出身)が、日本政策投資銀行(DBJ)、日本M&Aセンター(M&A仲介)、およびキャリアインキュベーション(転職支援)を株主に迎えて2020年10月に設立しました。サーチの際は、日本M&Aセンターによる投資先探索の支援や、DBJによる金融・人材支援が想定されます。

2022年1月に一人目のサーチャー大屋氏が、ミスターデイク株式会社(山梨県甲府市の住宅リフォーム/新築住宅メーカー)に投資を実行しています。

【日本のサーチファンド概念図】

サーチャーになるには

前述の日本のサーチファンドにおけるサーチャーへの応募要件は、主に社会経験と日本語能力であり、年齢や性別は不問ですが、実際には30-40代の男性のサーチャーが多いようです。また、米国流サーチファンドに準じて、海外MBA修了者向けの説明会も行われています。

PEファンドに従業員として勤務することとの大きな違いは、サーチファンドのサーチャーは雇用されるのではなく、業務委託契約である点です。従い一定期間内に投資実行に至らない場合は業務委託契約が終了することとなりますので、このリスクを取れるかが大きな判断になります。

サーチファンド運営会社の協力を得ながらも、自ら投資先を探索し、投資候補先の企業オーナーに対して自分自身をアピールするとともに、投資実行後は投資先のリーダーとして経営を引っ張ることのできる人材は多くないでしょう。なお、サーチャーが投資を希望する業種や地域についてはサーチャーの意向を反映させることができるようです。

0→1で起業するよりも低いリスクで、会社経営者となるチャンスと、投資リターンを得るチャンスを提供する、サーチファンドの仕組みは、これからも広がっていくものと思われます。

なお、筆者私見ですが若手公認会計士が監査法人から直接目指すキャリアではありません。海外MBA取得やコンサルタント、PEファンドなどを経験した上でのキャリアの選択肢として検討されることをお勧めします。

この記事を書いた人

アトム・アドバイザリー(株)代表取締役 大久保 隆史(公認会計士)

投資ファンド2社、投資銀行、監査法人での約20年の経験を基に、2020年10月独立。

投資ファンド2社での11年の経験は、ソーシングから投資実行、投資後の成長支援、新たな資本政策実行まで一連の投資プロセスに至る。また、複数の投資先で取締役としての経営参画実績・常駐経験を有する。

現在は投資ファンド、コンサルティング会社、事業会社を顧客として投資及びM&Aに関するアドバイザリー(デュー・ディリジェンス含む)と、企業価値向上支援を提供。複数の企業で顧問・アドバイザーに就任。愛知県名古屋市出身、東京大学経済学部卒業。

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2026/02/20

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る