事業承継型M&Aと成長型M&A

M&Aコンサルタントの役割と必要なスキル

M&Aコンサルタントは、企業の合併・買収(M&A)プロセスにおいて、重要な役割を果たします。ただし、その役割は単なる専門知識だけでは十分ではありません。ビジネス、税務、財務、法務などの専門知識はもちろん必要ですが、それだけでは不十分です。成功の鍵は、経営者が掲げるミッションやビジョン、経営理念に対する共感や、経営に関する高度な知識と行動力の結合にあります。M&Aコンサルタントは、徹底的なリサーチを行い、成功戦略を立案し、売り手と買い手企業の選定から、提案の改善に至るまで、多岐にわたるスキルが必要です。この知識と行動力を掛け合わせた知的行動力が、本物のM&Aコンサルタントには必要なのです。

事業承継型M&Aと成長型M&Aの違い

事業承継型M&Aと成長型M&Aは、それぞれ異なる性質を持ち、アプローチ方法も異なります。

事業承継型M&Aは、比喩的に言えば「子供を結婚させるようなものだ」と捉えられることがあります。これは、売り手経営者にとって、大切にしている事業を譲り渡すことであり、かつ非常に重大なイベントだからです。このため、M&Aのディールのあらゆる面において、単に経済的な合理性だけで割り切るのではなく、感情的な要素にも十分に配慮することが、M&Aの成否を左右する重要な要因になります。

一方、成長型M&Aは、成長を実現することを目的とし、合理性と効率が重要視されます。事業承継型M&Aほど感情的な要素は強調されませんが、それでも売り手の思い入れやディールで動く金額の大きさなどの点から、ちょっとした心理的な障壁がディールブレイクにつながる可能性はありますので、経済合理性だけでドライに割り切ることはできないのも事実です。

たとえば、A社とB社の2つの買い手候補があるとしましょう。A社は高い買収価格を提示していますが、B社は売り手経営者の理念を理解し、尊重してくれる可能性が高いと感じた場合、売却をB社に決定することがよくあります。また、買い手が高圧的な態度を取る場合や、売り手の意向を無視する場合、ディールが破綻することもあります。したがって、M&Aコンサルタントは売り手と買い手双方の人間関係を注意深く観察し、問題が発生する可能性がある場合は事前に対処しなければなりません。さらに、売り手と買い手の関係だけではありません。M&Aコンサルタントが多忙で連絡が少し滞ったとか、事前確認のプロセスを1つ飛ばしてしまった、あるいは、契約書に1箇所誤字があった、といったことだけで、「今回のM&Aはもうやめた」となることもあります。M&Aコンサルタント自身の態度やプロフェッショナリズムも、ディールブレイクの要因になることがあるのです。これは、そのこと事態が取引を妨げる重大な瑕疵になるということではないのですが、会社の将来や多額の譲渡期価格に関わるディールなのに、雑に扱われているという感情的な理由が原因なのです。もっと言えば、M&Aコンサルタントの服装がだらしないとか、敬語がきちんと使えていないといったことだけでも、ディールブレイクの遠因になることだってあります。優秀なM&Aコンサルタントには、幅広い知識が必要になることは間違いありませんが、完璧な知識に加えて、メンタル面、コンサルタント自身のビジュアルに対しても細やかに配慮できることが求められるのです。

事業承継型M&Aのコンサルタントの必要能力

売り手選定とタイミングの理解

売り手の意図とタイミングを理解し、適切な買い手を選定し、スケジュールを管理する能力が求められます。

感情的な要因の考慮

経済合理性に配慮しつつも、感情的な要因を考慮し、売り手と買い手のニーズに合った提案をする能力が不可欠です。

信頼とコミュニケーション

売り手と買い手の信頼を築き、円滑なコミュニケーションを取るスキルが重要です。

成長型M&Aのコンサルタントの必要能力

事業理解

売上やコストなどのKPIを把握し、事業の構造を深く理解する能力が求められます。

戦略的思考

成長を実現するための戦略を検討し、最適な選択肢を提案するスキルが必要です。

市場分析

成長可能性を評価し、市場環境との整合性を確認する知識が重要です。

買い手企業の理解

買い手企業のインサイドを深く理解し、シナジーを推測する能力が不可欠です。

提案と説明

提案を通じて経営者を説得し、納得させるコントロール能力が求められます。

事業承継型M&Aコンサルタントと成長型M&Aのコンサルタントの役割の違い

事業継承型M&Aの場合は、売り手が、なぜ企業を残したいのかといえば、1つには従業員の雇用維持があります。もう1つには自分の思いを残したいという気持ちがあると考えられます。ですから、事業承継型M&Aを扱うコンサルタントは、感情的な要素とタイミングの理解が重要です。例えば、75歳の経営者が高齢で経営業務を担えなくなったのでM&Aをしたいというのに対して、3年後にもう一度検討しましょうとは言い難いものです。したがって、現状の材料をもとにして、ディールをまとめ上げることが必要になります。とは言え、強引に進めるだけでは、売り手も買い手も気分を害します。「なぜそこが落とし所になるのか?」ということを、誠実に説明して、納得をしてもらうこと、売り手と買い手の身持ちをコントロールする能力が求められます。

一方、企業の成長を目的とする成長型M&Aの場合は、事業承継型M&Aとは異なる難しさがあり、異なる面での能力が求められます。成長型M&Aを担当するコンサルタントは、感情的な要素のみならず、事業理解と戦略的思考、市場分析、買い手企業の理解、提案と説明のスキルが必要です。様々な角度から分析した結果、ベンチャーキャピタルからの第三者割当増資など、エクイティファイナンスにより財務を強化し将来のIPOを目指したほうがいいと判断される場合もあります。また場合によっては、外部環境から当面は現状維持でいき、2,3年後に再度検討するほうがいいという話になることもあります。結果としてM&Aを検討することになったとしても、自社の経営資源を補充したり、事業領域を拡張したりすることが有益であると思われるならば、買いのM&Aが追求されますし、大企業グループに入ることでのネットワークの活用やシナジーが求められるなら売りのM&Aが考慮されます。このように成長型M&Aのコンサルタントには高度な知識と幅広い能力が要求され、全般的なスキルが必要なのです。

株式会社パラダイムシフトとはどんな会社か?

当社は2011年に、IT・デジタル領域専門のM&Aアドバイザリーの会社として誕生しました。決して会社規模が大きいわけではありませんが、2022年には第三者機関から「IT/デジタル領域のM&A成約支援件数No1」の認定を受けました(日本マーケティングリサーチ調べ(2022年6月期 指定領域における市場調査))。現在のM&A市場の主流は事業承継型M&Aですが、2025年以降、承継ニーズが減少することが見込まれており、事業承継M&Aの割合が減っていき、代わって成長型M&Aの割合が増えていくものと思われます。当社は創業以来、ずっと成長型M&Aを主に取り扱ってきましたが、これからもIT・デジタル領域を中心に、成長型M&Aをサポートしてまいります。

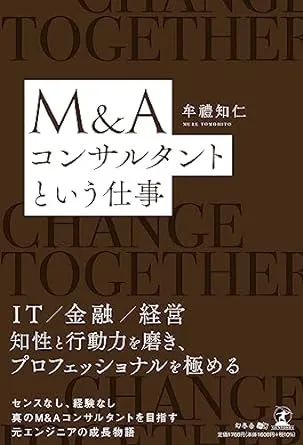

私が書いた「M&Aコンサルタントという仕事」には、M&Aコンサルタントに必要な知識や考え方について詳しく書かれています。もしご興味あればお読みください。そして、M&Aコンサルタントという仕事に興味を持たれたら、ぜひM&Aコンサルタントにチャレンジしてみてください。

書籍紹介「M&Aコンサルタントという仕事」

著者:牟禮知仁

“一流のM&Aコンサルタント”に求められるのは 高い知力と圧倒的な行動力──。

業界別のM&A動向、ディールの実態、キャリアプラン……

ストーリーで学ぶM&Aコンサルタントの仕事

詳細はこちら▶https://x.gd/GlMNn

この記事を書いた人

2006年に横浜国立大学大学院経営学専攻修了後、国内最大大手のベンチャーキャピタルである株式会社ジャフコに入社。関東を中心にベンチャー企業から中堅企業まで幅広くベンチャー投資を担当。IT企業等のべ20社以上の投資およびM&Aを手掛ける。2009年に株式会社オークファン入社し、同年12月から執行役員に就任。事業のM&Aなどを担当。2011年に株式会社パラダイムシフトを創業。

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2026/02/20

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る