No.1 新規上場市場の現状と過去からの変遷について

中村和郎さんの記事

コロナ禍で皆さんの仕事も大きく変化していることでしょう。これまで顧客先へ往訪しながらFace To Faceで業務を行うのが当たり前でありましたが、出張もせず、Zoom、Webex、Google Meetなどを利用しWeb会議で業務が完結する今日この頃です。

私も九州に出張に行けるものと思っていた予定が、Web Meetingで2時間先方の社長とミーティングして出張せず対応したこともありました。その企業向けビデオ会議サービスを提供する「Zoom」も2019年4月17日に米ナスダック市場に上場したベンチャー企業です。

このように、時代ごとに業務のやり方、企業の求めるものも変化して参ります。新規上場市場は、常に時代の先駆けとなった新しいベンチャー企業が株式市場にデビューし、市場で得た資金を元手に成長し拡大する重要な役割を担った市場です。

最初に、現在の日本の新規上場市場の現状についてご説明致します。

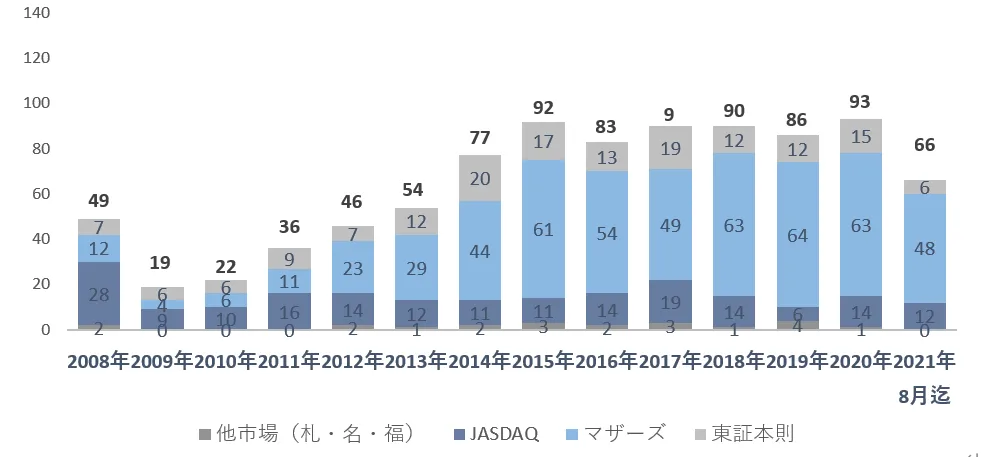

【図1 近年の日本の新規上場社数の推移(TOKYO PRO Marketを除く。)】

出典:パートナーズSG監査法人調べ

日本の株式市場は、コロナの影響で2020年2月下旬から下げに転じ、株価が大幅下落しました。2020年3月には新規上場市場も上場中止が相次ぎ、4月の新規上場市場は松屋アールアンドディ1社のみの上場でした。その後、6月に新規上場市場が再開するまで実質ストップ状態でしたが、6月以降から予想を上回る新規上場社数となり、2020年は終わってみれば93社の新規上場社数を達成しました。結果として、2008年のリーマンショック以降で最も多い上場社数となりました。

これは2008年9月15日のリーマンショック時から日経平均株価の下落と共に、徐々に新規上場社数は減少し、2008年は49社、2009年は19社に減少した時と大きく異なる動きとなったのです。リーマンショックの教訓から、2020年の6月以降も新規上場社数は減少するものと予想しておりましたが、6月から新規上場社数は日経平均の上昇回復に比例して、増加に転じ、最終的には予想を大きく上回る93社の新規上場社数となりました。

リーマンショック時と今回のコロナショック時では異なる点が何点かあります。

まず、第一に、リーマンショック時以降の日経平均の回復には時間がかかったのに対して、コロナショック後は急速に株価が上昇し、コロナ前の株価を上回る動きで推移した点です。

第二に、前者は金融機関の破綻⇒企業は資金不足から生産低下⇒経済全体として消費低迷の長期化へと向かいましたが、後者はヒト、モノが動かず、個人消費が冷え込み、業績が悪化する企業とそうでない企業がはっきり分かれた格好となった点です。

コロナはいずれ収束することは見通せるが、いつになるかはっきりせず、株価だけが先行して回復しました。コロナ対応次第で株価は上下している現状です。コロナ対応が進んで「Zoom」「Webex」「Google Meet」等Webで業務対応可能な企業は業績に与える影響が少なくなり、公共交通機関を利用せず移動が可能な自転車・自動車関連、自宅の巣ごもり需要が増加し動画配信サービスやゲーム業界は業績好調となり、一方で、リアルな人的手段でしか業務が行えない外食、ホテル業、人の移動が制限された影響を受けた空運業及び鉄道等の陸運業、海外・国内旅行サービス業などが大幅に需要を落とした格好となりました。2021年は現在8月上場銘柄までの公表ベースで66社とリーマンショック以降最大の社数の上場となることが予想されております。年間100社を上回るペースでの上場社数で推移しております。

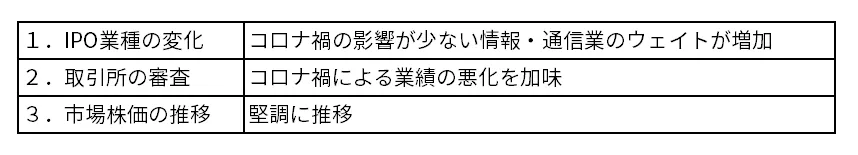

【図2 2021年に上場社数の増加が見込まれる要因】

いくつか要因が考えられますが、第一に、IPO業種の変化です。それまで、IPO業種のウェイトはサービス業1/3、情報・通信1/3、その他1/3でしたが、2020年のコロナショック以降、コロナ禍の影響が少ない情報・通信業のウェイトが4割に増加、サービス業も、システム開発や情報・通信系のコンサルティングの企業が多くなりました。

第二に、取引所の上場審査が挙げられます。取引所の審査では、コロナ禍を理由に、申請期の業績が直前期より低迷していても、コロナ禍で需要が減少した部分の売上高、利益が合理的に計数として説明可能で、通常の業界環境に戻った場合の成長性を説明できれば、上場承認を出す特例の審査を行っています。

第三に、市場の株価が堅調に推移していることです。新規上場しても、コロナ禍で市場の株価が下落している市況では、目標となる資金調達は得られませんが、むしろ、株式市場は高い株価を維持しており、ベンチャー企業のIPO熱は上がり、今上場することがチャンスと捉えられています。

これらの要因により、今年はリーマンショック以降で一番多い上場社数になるものと思われます。

最後に、本来あるべき新規上場企業のモデルケースとなる皆さんが御存知の企業をご紹介しましょう。本来あるべきIPOとは、新規上場以降も資本市場を活用しながら、継続的に成長続けられることであると考えており、それが株式市場の役割でもあります。そのような企業の多くを市場に送り込むことが日本の経済活性化に繋がります。

その代表的な企業が時価総額11兆円のソフトバンクグループです。新規上場したのは1994年のこと、当時は店頭登録(現在のJASDAQ(S))でした。私的な話ではありますが、私がIPO業務を始めたのが1993年ですから、その翌年にソフトバンクが上場したことになります。当時は現在のような大企業に成長するとは思いませんでしたが、孫正義の強烈なカリスマ性は当時から有名で、上場した時はPCソフト卸・出版事業の会社として新規上場を果たし、その後、通信業へ参入することになりました。

そのきっかけとなったのが、1996年のYahoo!JAPANの設立で、インターネットが普及し始めた頃であり、インターネット事業の将来を見通していたのでしょう。その後、大きく飛躍していくこととなります。その飛躍の原動力は資本市場を活用しながら、M&Aを繰り返し、事業拡大を図ることです。

また、最大の買収劇となったのが、ボーダフォンの買収により、移動体通信事業に参入したことです。まだ、自社の時価総額6,000億円であった時代に、1兆8,000億円の買収となりましたが、「孫正義は1兆円をドブに捨てた」と週刊誌に書かれ、株価は6割下落しました。当時、この買収が成功するとは誰も思っていなかったでしょう。

しかし、水面下で孫正義はスティーブ・ジョブズにiPhoneの独占販売契約を口約束で持ち掛けていました(出典『「志高く 孫正義正伝 新版」 井上篤夫著 ㈱実業之日本社出版』P384~P386)。まだ、iPhoneが世に登場する2年前の話であり、この孫正義の行動力がソフトバンクを支えていたと言えるでしょう。

結果として、ソフトバンクは1994年7月22日に初値1,050円、初値時価総額124億円程で上場しましたが、27年後には時価総額11兆円の企業に成長しました。

ソフトバンクに次ぐ成長を遂げた企業に、ユニクロを展開するファーストリテイリングがあります。ファーストリテイリングも1994年7月14日に広島証券取引所に上場しました。公募価格7,200円、初値14,900円(上場日翌日)、上場時時価総額520億円、調達額129.6億円、初値時価総額1,076億円、直前期売上高240億円、経常利益21億円の企業でした。27年後の現在では時価総額は7兆円に成長しております。ソフトバンク同様に、ファーストリテイリングが大きく成長した要因には代表取締役会長兼社長の柳井正氏のカリスマ的指導力が大きいと考えています。2006年ジーユー設立、2009年のリンク・セオリー・ホールディングスの完全子会社化、2010年台湾への進出等、事業拡大を加速させ成長していきました。消費者のニーズの変化が速いアパレル業界にあっては、新しい商品を企画し市場に投入した時にはブームが終わっていることもあるので、消費者のニーズをいち早く商品に反映し提供できることがカギを握っています。資金力をもって、SPA企業として企画~生産~販売の全てを一貫して手掛けたことが大きく成長した要因と言えるでしょう。

皆さんも、是非IPO企業の監査やアドバイザリー業務を通じて、ジャパニーズ・ドリームともいわれるIPOを体現しましょう!

この記事を書いた人

有限責任パートナーズ綜合監査法人は、2013年に設立された法人です。私達はこれまで会社法監査などの法定監査を中心に行って参りました。今後は、昨今の株式上場(IPO)のニーズを踏まえ、経済社会を支える一員として、上場企業監査及び上場準備監査(IPO監査)を行って参ります。

以下、執筆者略歴

1988年に日興證券株式会社(現SMBC日興証券株式会社)入社

1999年2月より公開引受部にて、IPO予定会社の上場までのコンサルティング、主に内部管理体制整備、取引所審査対応、資本政策策定等に関するIPO全般のアドバイス業務を提供

2007年9月 第四公開引受課長

2009年3月 副部長、同年9月、副部長兼大阪公開業務課長(現 大阪公開引受課長)東海・北陸・近畿地区の公開引受業務を担当

2015年9月より企業公開・投資銀行本部 担当部長として、本部内のIPO業務に関する戦略立案及び支援業務を担当

2017年4月 三井住友銀行 成長事業開発部 上席推進役 ベンチャー企業及びIPO予定企業の支援業務

2021年1月 SMBC日興証券株式会社を退社

2021年2月 パートナーズSG監査法人(現有限責任パートナーズ綜合監査法人) IPO戦略室長に就任

新着記事

2026/01/06

2025/12/16

2025/05/08

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る