外資系投資銀行とは

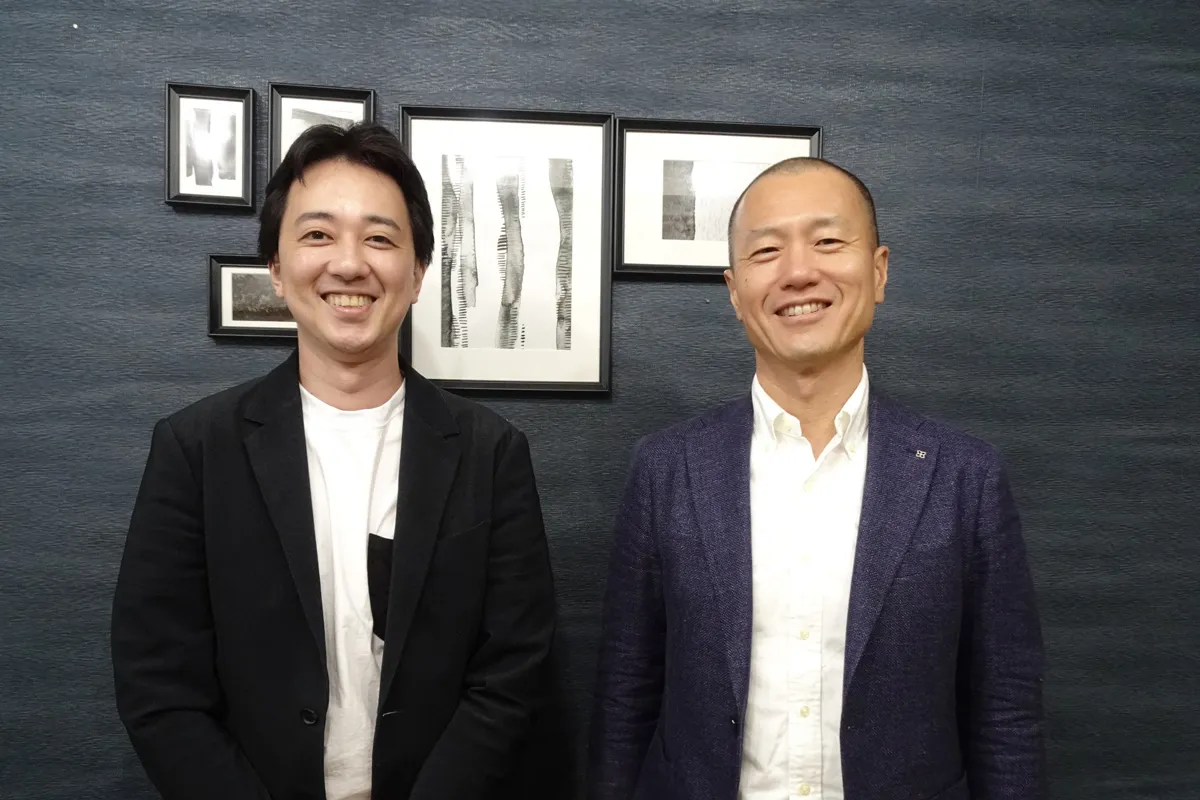

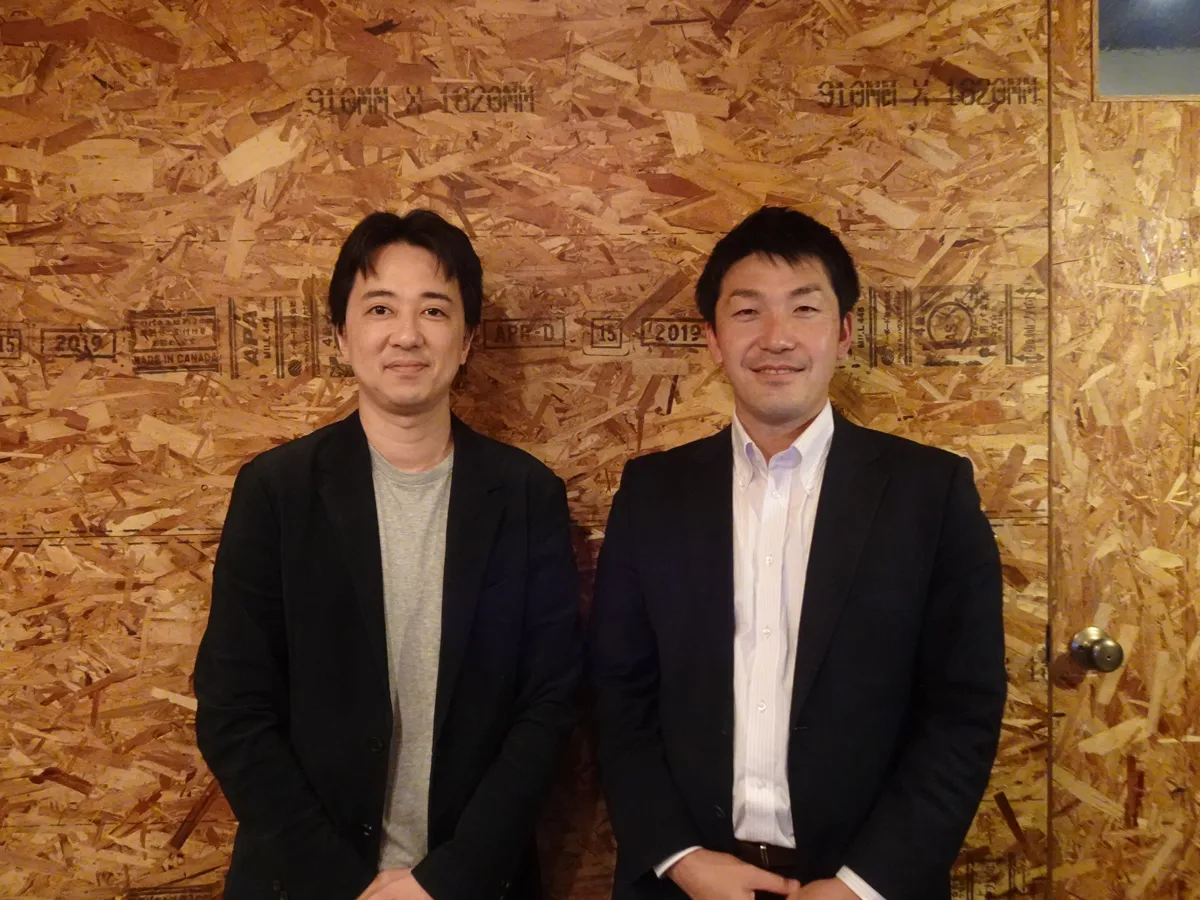

大久保隆史さんの記事

はじめに

新卒採用及び中途採用ともに門戸が狭く、ハイレベルなエリートのイメージがある「投資銀行」は誰もが一目置くキャリアかもしれません。都心の高層タワーオフィスで早朝から深夜まで働き、取り組む内容は、各種金融商品のトレーディングや、大型M&A案件のアドバイス。業績好調時には破格のボーナスを手にするも、個人成績が悪ければ解雇といったイメージを想像するのではないでしょうか。

「投資銀行」といった場合、外資系投資銀行そのものを指す場合もあれば、日系証券会社にもある「投資銀行部門」を指す場合もあります。それぞれ、どのような特徴があるのでしょうか。

外資系投資銀行の組織・業務

東京にオフィスのある外資系投資銀行は、日本の法人格を有していても、その名の通り外国本国(主に米国、英国、ドイツ、スイス等)に本社がある企業組織の在日支店又は在日子会社です。世界で上位9社程度の投資銀行がバルジ・ブラケット(Bulge Bracket)と呼ばれ、世界の金融ビジネスをリードする存在です。本国から見て、国際的に金融ビジネスを展開するためにGDP規模世界3位の日本に拠点を有しています。なお、残念ながら、バルジ・ブラケットに含まれる日本企業の投資銀行はありません。

いわゆる「投資銀行」は、事業会社顧客が金融市場で資金調達したり、金融法人顧客が資金運用する局面をビジネスとしています。日本の証券会社が一般の個人顧客を対象にして行うリテールビジネスは「ブローカレッジ:顧客が市場で株式を売買することを仲介すること」として区別されます。外資系投資銀行も本国では銀行免許を取得し、リテールの金融サービスを行っている事例もありますが、日本では展開していません。なお、超富裕層を対象としたウェルス・マネジメントビジネスを日本で展開する外資系投資銀行はあります。

外資系投資銀行内の組織では、投資銀行部門(通称“IBD”:Investment Banking Division)とマーケット部門が代表的な存在です。

投資銀行部門は、投資銀行における花形で、主な収益源は、M&Aアドバイザリー報酬や、企業の株式発行・債券発行時の引受手数料となります。部門内の組織は、業種別(コンシューマー/ヘルスケア/テクノロジー/金融等)に編成され、M&Aで資金調達の提案を行う「カバレッジ・チーム」と、「M&Aアドバイザリー」、「エクイティ・キャピタル・マーケット(ECM)」、「デット・キャピタル・マーケット(DCM)」のようなプロダクト毎のチームに分かれています。実際の案件執行時には、顧客担当のカバレッジ・チームと、案件内容に応じたプロダクト・チームのメンバーが協働することになります。

マーケット部門は、国内外の機関投資家(銀行・保険会社・ヘッジファンド)を顧客として株式、債券、為替などの各種金融商品を売買します。また、デリバティブを組み込んだ複雑な金融商品を組成し、販売したりもします。

その他の部門としては、株式・債券のアナリストやエコノミストを擁するリサーチ部門や、アセットマネジメント部門、自己勘定投資部門、法規制に準拠して業務を遂行するオペレーション部門、IT基盤を支えるテクノロジー部門などがあります。

また、外資系投資銀行以外では、M&Aに特化したブティック(小規模・独立の企業)が存在し、外資系投資銀行の投資銀行部門と人材が行き来する存在となっています。日本では、2021年に米社に買収されたGCA社が国際的なM&Aブティックでした。また、リンカーン・インターナショナル社やロスチャイルド社なども著名なM&Aブティックです。

外資系IBDのカルチャー

外資系IBDでは、毎期の収益獲得が至上命題であり、チーム一人当たり売上数億円~といった目標が掲げられます。ビジネスモデルとしては、少数精鋭のチームで、大型の案件を対象に高収益を獲得することを目標にしています。従い、各メンバーに求められる資質も必然的に高いものとなります。

外資系IBDが対象とする、高収益が期待できる大型案件の数は日本市場では多くありません。案件獲得に向けて綿密に情報収集や顧客提案を進めるために、業務の迅速性・正確性によるチームへの貢献の他、プレッシャーやハードワークへの耐性が求められます。また、特に経験年数が浅く、収益責任を負わないジュニア・バンカーは私生活よりも業務を優先することが求められます。そのために、新卒採用1年目でも1千万円近い年収が提示され、早いペースで昇給が図られます。

ジュニア・バンカーにまず求められるのは、指示された業務を長時間かかっても正確にこなす姿勢です。IBDでは、作業でミスをしたら解雇も覚悟する姿勢で取り組むことが必要です。

一方で、収益責任を負うシニア・バンカーとしては、顧客からの案件獲得・収益獲得が当然ながら求められ、毎期の業績が自らの報酬または雇用の継続にも大きく影響してきます。

公認会計士から外資系投資銀行へのキャリア

公認会計士から外資系投資銀行のIBDやM&Aブティックへのキャリア(中途採用)を考えた場合、30歳前後までであれば会計基準への理解や、財務モデリング及びバリュエーションへの早期キャッチアップを武器に、キャリア機会は十分にあるといえるでしょう。但し、外資系である以上、英文での業務遂行も可能であることを十分に示す必要があります。

監査法人から直接外資系投資銀行のIBDに転職する優秀な方もいますが、公認会計士資格以前に卒業大学や英語力の面での選別があります。日系証券会社のIBDや監査法人系列のFASで経験を積んでから、外資系投資銀行IBDに移籍するというキャリアパスもあります。

IBD以外にはインターナルオーディット、コントローラー(経理)といった、ミドルオフィス・バックオフィス業務での採用機会は十分にあります。但し、関連する業務の経験や、英語での業務力は必要ですし、会計士資格を有さずとも活躍されている優秀な方たちに比肩する資質や人間性が必要です。要は外資系投資銀行のようなハイレベルな職場では、公認会計士資格のみで大きなアドバンテージは得られず、最新の実務知識に加えて、リーダーシップ等の人間性の面でも組織に貢献できる水準の人材が求められます。

IBDでのスキル・トレーニング

Excelによる財務分析やPowerPointによるプレゼンテーションデザイン等のスキルは、かなり標準化されています。各外資系投資銀行の新人研修は、“Training the Street社”や“Wallstreet Prep社”が講師を派遣し、同社作成の教材を用いて行われます。上記2社のWebsiteでは、有料(一部無料)で英語での自己学習オンライン講座がありますので、関心のある方はまずは受講してみてはいかがでしょうか。

この記事を書いた人

アトム・アドバイザリー(株)代表取締役 大久保 隆史(公認会計士)

投資ファンド2社、投資銀行、監査法人での約20年の経験を基に、2020年10月独立。

投資ファンド2社での11年の経験は、ソーシングから投資実行、投資後の成長支援、新たな資本政策実行まで一連の投資プロセスに至る。また、複数の投資先で取締役としての経営参画実績・常駐経験を有する。

現在は投資ファンド、コンサルティング会社、事業会社を顧客として投資及びM&Aに関するアドバイザリー(デュー・ディリジェンス含む)と、企業価値向上支援を提供。複数の企業で顧問・アドバイザーに就任。愛知県名古屋市出身、東京大学経済学部卒業。

新着記事

2026/01/06

2025/12/16

2025/05/08

2026/02/19

2026/02/20

2025/12/25

2025/12/26

2025/12/25

2025/12/26

2025/12/25

2025/11/26

2025/11/26

2025/08/08

2025/07/25

2025/07/06

2025/08/24

2025/07/29

2025/07/29

2025/07/02

2025/07/02

2025/07/02

2025/07/02

2025/07/01

2025/07/02

2025/07/02

2025/07/02

2025/05/19

2025/04/09

2025/05/30

2025/03/10

2024/09/19

2024/09/17

2024/07/25

2024/07/08

2024/07/03

2024/07/02

2024/07/02

2024/07/02

2024/06/25

2024/06/05

2024/06/05

2024/04/20

2024/04/09

2024/04/09

2024/04/06

2024/03/18

2024/03/07

2024/02/06

2024/01/05

2024/01/03

2023/12/26

2023/12/20

2023/11/29

2023/11/22

2023/11/16

2023/10/28

2023/10/28

2023/09/09

2023/09/09

2023/09/01

2023/08/22

2023/08/18

2023/08/16

2023/08/10

2023/08/04

2023/08/01

2023/07/24

2023/07/15

2023/07/11

2023/07/10

修了考査合格者に聞く!合格までのロードマップ&交流会

2023/07/07

2023/07/06

2023/06/30

2023/06/01

2023/05/30

2023/05/24

2023/05/18

2023/05/01

2023/04/26

2023/04/26

2023/04/26

2023/04/25

2023/04/25

2023/04/24

2023/04/13

2023/04/11

2023/04/07

2023/03/25

2023/03/23

2023/03/18

2023/03/03

2023/02/28

2023/02/26

2023/02/24

2023/02/16

2023/02/01

2023/01/26

2023/01/26

2023/01/25

2023/01/24

2023/01/17

2023/01/14

2023/01/10

2023/01/10

2023/01/06

2023/01/06

2022/12/27

2022/12/22

2022/12/08

2022/11/26

2022/11/21

2022/11/21

2022/11/17

2022/11/10

2022/10/28

2022/10/24

2022/10/21

2022/10/21

2022/10/20

2022/09/30

2022/09/29

2022/09/12

2022/08/24

2022/08/22

2022/08/16

2022/08/13

2022/08/08

2022/08/02

2022/07/26

2022/07/22

2022/07/16

2022/07/16

2022/07/15

2022/07/11

2022/07/11

2022/06/26

2022/06/03

2022/06/02

2022/05/28

2022/05/16

2022/05/02

2022/04/23

2022/04/13

2022/04/13

2022/04/08

2022/04/02

2022/03/26

2022/03/16

2022/03/13

2022/03/12

2022/03/10

2022/03/10

2022/03/07

2022/02/25

2022/02/21

2022/02/18

2022/02/09

2022/02/04

2022/02/02

2022/01/25

2022/01/15

2022/01/11

2021/12/17

2021/12/02

2021/11/13

2021/11/11

2021/11/08

2021/11/02

2021/10/21

2021/10/21

2021/10/09

2021/10/02

2021/09/25

2021/09/18

2021/09/17

2021/09/11

2021/09/06

2021/08/31

2021/08/30

2021/08/30

2021/08/24

2021/08/24

2021/08/23

2021/08/11

2021/08/06

2021/07/29

2021/07/27

2021/07/19

2021/07/17

2021/07/14

2021/07/05

2021/07/05

2021/06/07

2021/06/04

2021/06/02

2021/05/24

2021/05/24

2021/05/18

2021/05/14

2021/05/14

2021/05/13

2021/05/10

2021/05/10

2021/05/10

2021/05/07

2021/05/07

2021/05/07

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/05/06

2021/04/30

2021/04/30

新着記事をもっと見る